Опасные и доходные

Желающим рискнуть и заработать на дивидендах доходность в двузначном размере стоит добавить в дивидендный портфель акции фондов ETF (exchange trading fund), специализирующихся на получении дивидендов. Российские инвесторы могут покупать их через брокеров, как и акции корпораций. «Традиционно наиболее высокие дивиденды в США выплачивают инвестиционные фонды недвижимости (REIT), которые порядка 90% доходов возвращают пайщикам в виде дивидендов, — рассказывает Вадим Сысоев. — Также высокие дивиденды назначают публично торгуемые партнерства с ограниченной ответственностью Master Limited Partnerships (MLP), у которых есть налоговые льготы, и при этом они генерируют стабильный денежный поток».

Вадим Сысоев советует Summit Midstream Partners LP и American Midstream Partners LP, их дивидендная доходность составляет 15 и 14,3% годовых соответственно. У инвестиционных фондов недвижимости Government Properties Income Trust и Ellington Residential Mortgage REIT — 13,9 и 13,5% годовых.

Олег Чихладзе рекомендует фонд Alerian MLP ETF, в состав которого входят компании энергетического сектора США. Фонд выплачивает акционерам дивиденды в размере 8% ежегодно.

«Несмотря на высокую дивидендную доходность партнерств и фондов, стоит учитывать их возможные риски, поэтому наиболее целесообразно включать их в дивидендный портфель наряду с акциями крупных компаний, входящих в состав индекса S&P 500», — предупреждает Сысоев.

«Наш «ВТБ — Фонд глобальных дивидендов» по состоянию на конец 2017 года показал доходность 18,73% в долларах США, в то время как годовые ставки долларовых депозитов крупнейших российских банков составляют менее 2%. Однако сравнивать акции с депозитом все–таки не стоит. Профиль риска совершенно разный, акции дают премию в доходности на длительном горизонте, но могут быть временные просадки», — предостерегает Владимир Потапов.

10) YYY — YieldShares High Income

Дивидендная доходность — 9.06%. Среднегодовой рост на отрезке 5 лет — 3.35%. ETF YYY это комбинация из 74% облигаций и 26% акций.

Изменение стоимости акций ETF YYY за 5 лет | etf.com

Изменение стоимости акций ETF YYY за 5 лет | etf.com

Expense Ratio YYY — 2.02%. Среднедневной обьем торгов — $1.11M. Более 87% его активов в США, но у YYY также есть инвестиции в Европе, Латинской Америке и Азии. Помимо географической диверсификации, ETF диверсифицирован в разных секторах. Наибольший вес это энергетика (17,1%), технологии (12,9%) потребительские товары (11,9%) и финансовые услуги (11,9%).

История дивидендных выплат ETF YYY | dividend.com

История дивидендных выплат ETF YYY | dividend.com

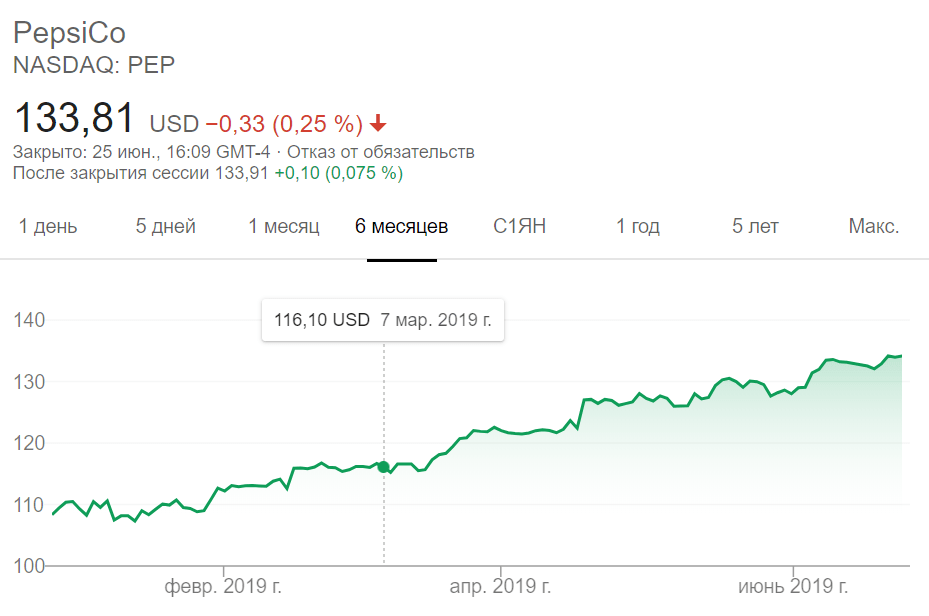

PepsiCo [NASDAQ: PEP]

• Цена акции: $107.52

• Дивидендная доходность: 3.41%

Под влиянием массовой культуры, которая мотивирует отказаться от газировок и нездоровой пищи, можно подумать, что у Pepsi незавидные перспективы. Но это не так. Сильные корпорации умеют подстраиваться под требования рынка.

Безалкогольные напитки и чипсы Doritos остаются главными источниками дохода для корпорации, но компания уже подготовила «здоровые» альтернативы – чипсы Stacy’s и чаи Pure Leaf. PepsiCo умеет продавать, отвечать требованиям покупателей и грамотно управляться. Поэтому на протяжении 45 лет подряд она увеличивает дивиденды акционеров.

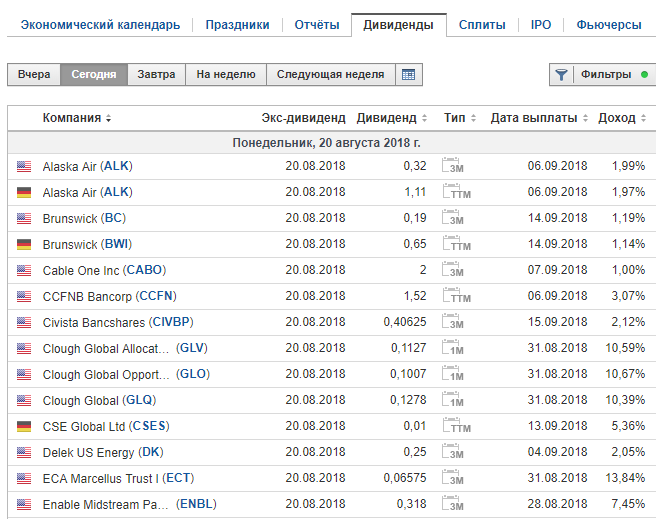

Что такое американский календарь дивидендов и где его посмотреть?

С помощью дивидендного календаря США можно узнать информацию о размере, процентной доходности, датах отсечки и реестра, а также периоде, за которой инвесторы получат вознаграждение.

Он помогает держателю составить прогноз зачисления выплаты на счет, чтобы заранее отобрать ценные бумаги под ожидаемые денежные средства.

Кроме этого, в соответствии с календарем принимается решение о покупке дивидендного актива

В этом случае важно учитывать следующие даты:

- Объявления. В нее оглашаются доходность, даты регистрации и выплаты.

- Закрытия реестра. Сведения об акционерах содержатся в списке, согласно которому производится распределение прибыли. Дивиденды иностранных компаний выплачивают инвесторам, числящимся в нем к определенному числу, называемому датой закрытия реестра.

- Отсечки. Торги на биржах проходят в режиме Т + 2. То есть расчеты по приобретенной сегодня акции пройдут лишь на второй рабочий день (выходные и праздничные дни не учитываются) и только тогда инвестор станет владельцем ценной бумаги. Поэтому дата отсечки — последний день для использования возможности вступить в ряды акционеров ради получения дивидендного дохода.

- Выплаты. В этот день компания перечисляет объявленное вознаграждение собственникам, владеющим активами до указанной даты.

Пример. Фирма планирует распределить прибыль за 2019 год между акционерами. Дата закрытия реестра выпадает на 10 октября 2020 года — субботу. Для записи в список держателей инвестор приобретает ценные бумаги не позднее 8 октября 2020 года — четверг:

- 10 октября – суббота, нерабочий день;

- 9 октября – пятница, первый рабочий день с даты закрытия реестра;

- 8 октября – четверг, второй день с даты закрытия реестра.

Дивидендный календарь размещается на биржах и позволяет использовать фильтр по отдельным категориям: стране местонахождения эмитента, сектору инвестирования и экс-дивидендной дате. Напрямую из него доступен переход на официальные сайты компаний.

Consolidated Edison [NYSE: ED]

• Цена акции: $76.11

• Дивидендная доходность: 3.71%

Дивидендные акции США есть и в секторе коммунальных предприятий

Электричество так же важно, как еда или сон, для человека 21 века. Спрос на коммунальные услуги не колеблется, поэтому и инвестирование в эту отрасль считается безопасным

Правда, ожидать большого роста от коммунальных компаний тоже не приходится, поскольку есть географические монополии, отрасль жёстко регулируется, а возможности для конкуренции ограничены. Consolidated Edison обслуживает Нью-Йорк и прилегающие к нему территории. В начале этого года компания объявила, что процент дивидендов будет слегка увеличен. Таким образом, это уже 44-й год подряд ежегодного прироста выплат.

Читайте: Голубые фишки: самые надёжные акции для покупки

Иностранные компании с выплатой дивидендов по акциям

| Компания | Тикер | Дивидендная доходность |

| CenturyLink | CTL | 13,2 % |

| L Brands | LB | 8,3 % |

| Kimco Realty | KIM | 7,2 % |

| Iron Mountain | IRM | 7,2 % |

| Invesco | IVZ | 7,1 % |

| Seagate | STX | 6,8 % |

| Macerich | MAC | 6,7 % |

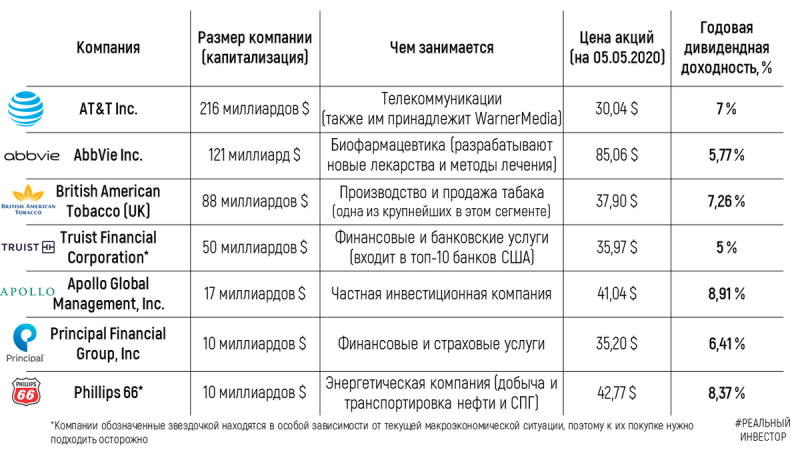

Среди иностранных компаний выделяются и те, в которых стабильно выплачиваются дивиденды — более 20 лет подряд. Такие компании называются дивидендными аристократами или королями, в зависимости от длительности повышения выплат.

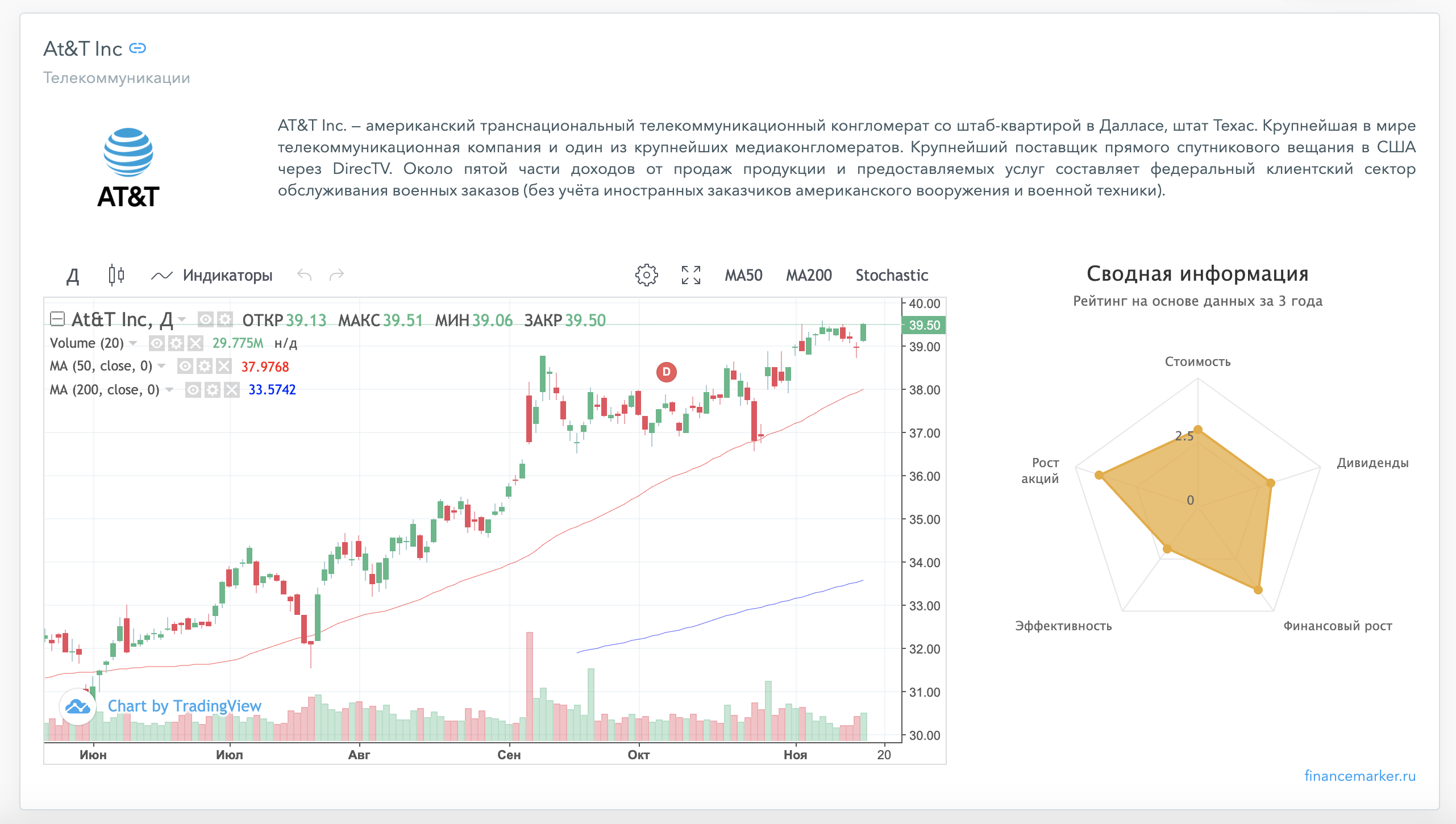

| Компания | Сектор | Дивидендная доходность |

| AT&T | оператор связи | 6,9 % |

| Chevron | добыча нефти | 5,4 % |

| Nucor | производство стали | 3,7 % |

| Coca-cola | продукты питания | 3,4 % |

| Emerson Electric | измерительное оборудование | 3,2 % |

| Target | сеть гипермаркетов | 2,3 % |

Прежде чем приобрести иностранные акции с высокими дивидендами, нужно предварительно уделить внимание нескольким важным моментам:

- дивидендной политике и отчетности интересующего эмитента;

- истории прошлых выплат компании;

- прибыльности бизнеса;

- долговой нагрузке;

- аналитике и новостям в сфере финансов;

- дивидендному выходу (приемлемое значение 40-70 %);

- списку иностранных компаний, которые платят дивиденды чаще всех;

- рыночному тренду.

Информация по текущей цене акций и их доходности размещается на сайте компании в разделе для акционеров.

Дивидендные аристократы — это ….

Чтобы попасть в престижный список дивидендных аристократов компания должна удовлетворять несколько условий:

- у компании должна быть минимальная рыночная капитализация в 3 млрд. долларов;

- акция должна быть ликвидной;

- фирма должна выплачивать дивиденді на протяжении 25 лет без перерывов;

- компания должна постоянно увеличить процент дивидендов или сохранять на прежнем уровне.

Учтите, что в данном случае речь идет не о дивидендной доходности, а об абсолютной величине. Если фирма в прошлом году выплатила 50 центов на акцию, в этом году должна выплатить минимум 50 центов и выше.

Дивидендная доходность— это понятие которое безусловно притягивает инвесторов. Напомним, что это отношение размера выплаты к цене акции, на момент закрытия реестра. Получается, что если котировки компании падают по итогу мы получаем более высокую дивидендную доходность.

Зачем компании наращивают дивиденды? Существует сигнальная теория которая предполагает, что менеджмент принимает решение повышать показатели, чтобы информировать рынок, о том что ожидается увеличение денежных потоков фирмы.

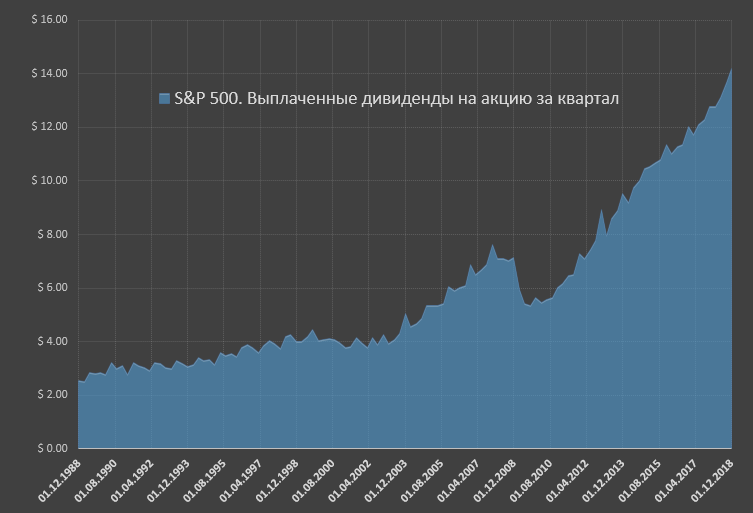

Чтобы было удобно отслеживать лучшие дивидендные компании, агентства запускают специальный индекс S&P 500. На данный момент в нем насчитывается 66 фирм.

Итак, вкратце, подборка хороших дивидендных компаний США на новый 2020 год.

AllianceBernstein Holding (AB) – 7,69%.

Bain Capital Specialty Finance (BCSF) – 8,16%.

Enterprise Partners Products (EPD) – 6,25%.

Energy Transfer (ET) – 9,33%.

Ford Motor Co. (F) – 6,36%.

Hoegh LNG Partners (HMLP) – 11,37%.

Mobile Telesystems (MBT) – 9,1%.

MPLX (MPLX) – 10,49%.

Plains All American Pipeline (PAA) – 7,63%.

Plains GP Holdings (PAGP) – 7,48%.

Altria Group (MO) – 6,63%.

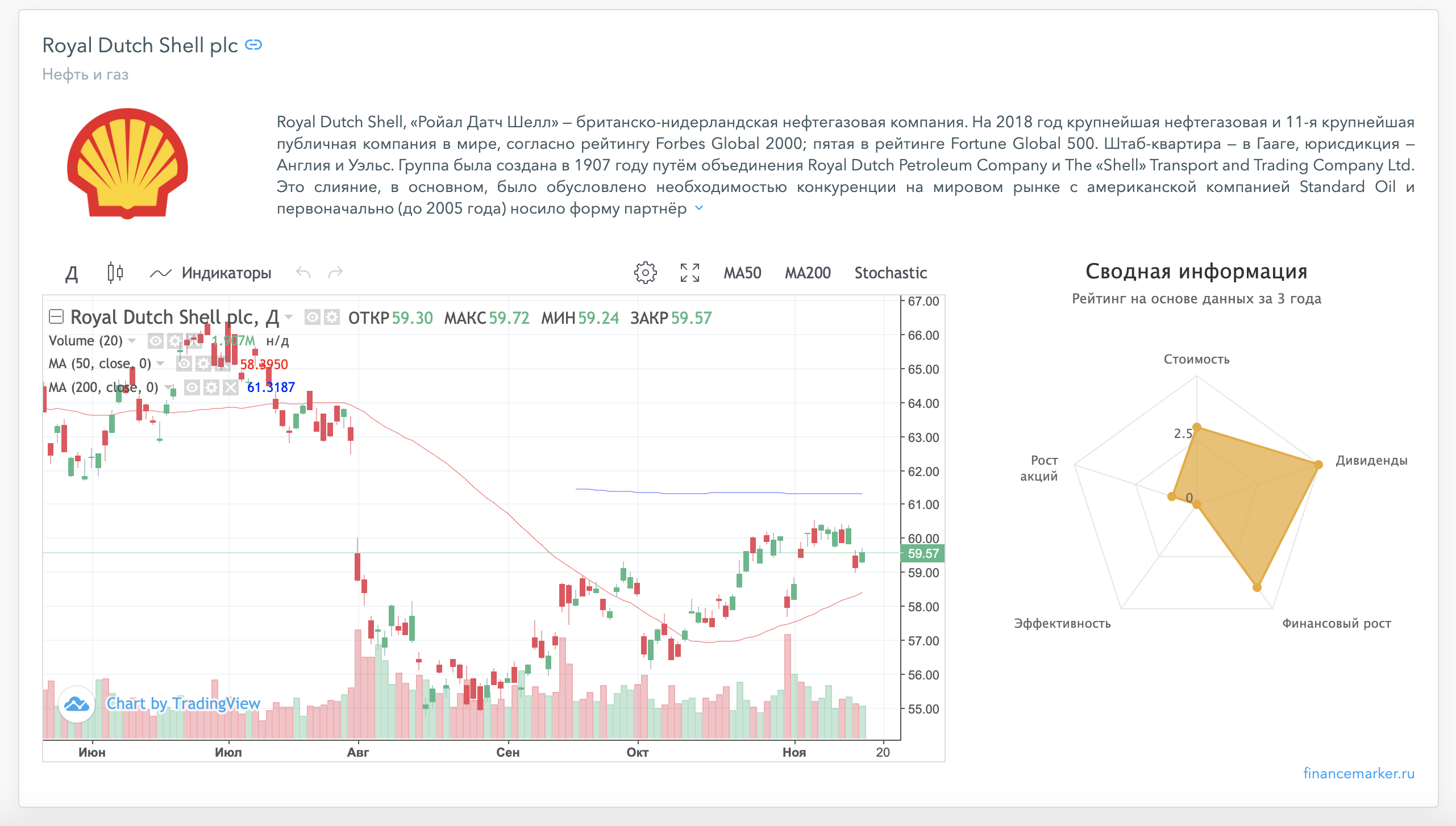

Royal Dutch Shell (RDS.A) – 6,39%.

China Petroleum & Chemical (SNP) – 9,4%.

Occidental Petroleum Corp. (OXY) – 7,96%.

Williams Companies (WMB) – 6,35%.

Vermilion Energy (VET) – 12,81%.

Telefonica Brasil (VIV) – 5,69%.

Westlake Chemical Partners (WLKP) – 7,51%.

Western Asset Mortgage Capital Corp. (WMC) – 11,63%.

Fortress Transportation and Infrastructure (FTAI) – 6,63%.

ФНС припомнит должок

Следует помнить, что в отличие от расчетов с российскими компаниями по дивидендам иностранцев брокер не станет автоматически удерживать налог на доходы (НДФЛ). Рассчитать и уплатить необходимую сумму российскому резиденту придется самостоятельно. В 2018 году размер ставки для резидентов составляет 13%.

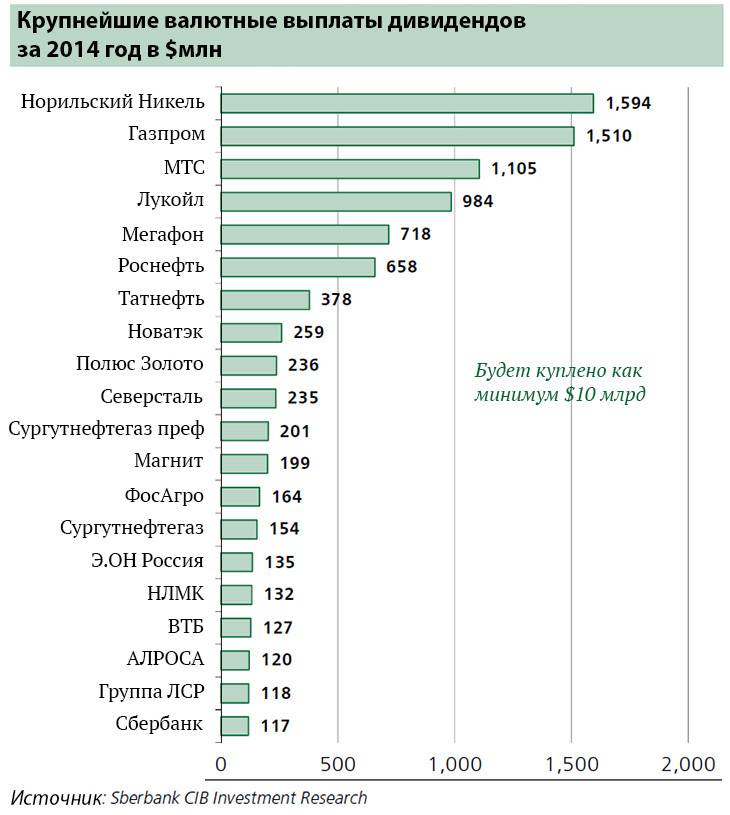

Перечень эмитентов, торгуемых на Московской бирже и выплачивающих дивиденды в валюте, удручающе мал, но скоро акции таких компаний станут обычными на российском рынке. Осенью 2018 года биржа предоставит доступ к торгам для бумаг глобальных компаний. Акции будут торговаться на бирже через наших брокеров, брокеры сами станут удерживать НДФЛ, и инвестору не нужно будет подавать декларацию в ФНС. Поскольку ставки по вкладам очень низки, есть вероятность, что в перечне иностранных эмитентов найдутся интересные с точки зрения дивидендной доходности активы.

Лариса Морозова

автор блога «Дивиденды Forever» в соцсети «ВКонтакте»

Важным критерием для инвестирования в иностранные компании является их капитализация: уровень от $5 млрд является приемлемым. Основным же критерием является ожидаемая средняя дивидендная доходность в течение следующих 3 лет — предпочтительно от 3%, в среднем данный показатель по портфелю может достигать 5–6%. Также необходимо учесть фундаментальные характеристики компаний: положительные прогнозы выручки и чистой прибыли, долговую нагрузку, возможность генерации свободного денежного потока и др.

Владимир Потапов

Председатель Совета Директоров «Втб Капитал Управление Активами»

Анастасия Бессонова

Все статьи автора

8 мая 2018, 00:00

5515

Обсуждаем новости здесь.

Присоединяйтесь!

Индекс аристократов: разбивка по секторам

Чаще всего сюда включены старые добрые компании, в виде Кока-Колы. В таких бизнесов не будет высокого роста прибыли на акцию, но при этом падения выручки не будет. Если смотреть на разбивку по секторам, большая доля в индекс аристократов занимают товары первой необходимости свыше 22% и промышленные товары 20%, материалы. здравоохранение 10%, недвижимость 4% и т.д.

Интересно, что структура индекса дивидендных аристократов существенно отличается от индекса широкого рынка. Видно что в данном инструменте свыше 45% — это товары первой необходимости и промышленности, в индексе S&P 500 — это всего лишь 20%. IT в этом индексе представлено слабо.

Стабильный рост дивидендов — это не синоним высокой дивидендной доходности. Средний доход составляет 2,5% годовых.

Кока-кола относиться уже к дивидендным королям, поскольку наращивала дивиденды на протяжении 50 лет. Таких фирм меньше 30 на территории США.

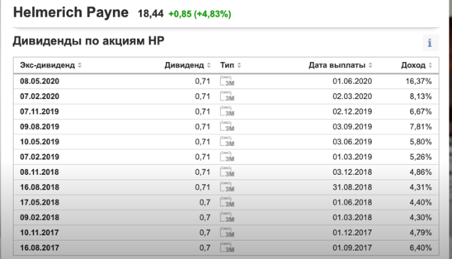

Рыночный пример

Рассмотрим наглядный пример ситуации на рынке. Техасская компания Helmerich & Payne Inc занимается бурением нефтяных и газовых скважин, на протяжении 48 лет относилась к дивидендным аристократам. Но, после кризиса 2014 года компания не смогла оправится, акции не восстановились и финансовое положение ухудшилось. В результате чего средняя доходность снизилась.

Месяц назад компания понесла еще с одним ударом. Сократились выплаты по дивидендам: 0,25% до этого было 0,75%. Перед вами пример падшего дивидендного аристократа. Кейс компании яркий пример того, что статус аристократа — это не постоянное повышение котировок и дивиденды не будут порезаны в случае кризиса.

Когда вы покупаете акции данного типа не нужно делать ставку на рост котировок. Котировки растут чаще всего из-за того, что фирма недооценена. Инвесторы понимают, что можно открыть новые рынки и продукты, которые выведут компанию на новый уровень. Компании аристократы могут платить стабильные дивиденды и их наращивать, в той ситуации когда бизнес зрелый.

Самое эффективное что компания в таком случае может сделать — направить деньги на дивиденды для поддержания капитализации фирмы. Потому что для тех организаций, отличные выплаты по дивидендам — это поддержка котировок акций. Это привлекает консервативных инвесторов. В случае, если фирмы будут направлять деньги в новые проекты — эффективность будет менее результативной.

Если компания хочет сделать рывок или же переформировать бизнес, это приведет к оформлению кредитов. Это потребуется для поддержки уровня дивидендов.

8) LTC — LTC Properties

Дивидендная доходность — 5.11%. Payout Ratio — 75,7%, P/E — 12.33. Американский REIT LTC специализируется на сфере здравоохранения, инвестирует в специализированные учреждения по уходу за пожилыми людьми. Владеет 205 объектами в 25 штатах США и сдает объекты 29 разным арендаторам на долгосрочной основе. Более 6 лет регулярно увеличивает дивиденды. В течение следующих 30 лет прогнозируется увеличение пожилых людей в США в 2 раза, что позволит фонду зарабатывать еще больше.

Изменение стоимости акций REIT LTC за 5 лет | dividend.com История дивидендных выплат REIT LTC | dividend.com

История дивидендных выплат REIT LTC | dividend.com

ETF с высокими дивидендами

Наилучшими кандидатами на поиск являются биржевые фонды ETF. Они напрямую торгуются на биржах и не взимают надбавки и скидки, как взаимные фонды. Кроме того, они имеют низкую комиссию за управление и стоимость около 50-100 долларов. Биржи, где доступно наибольшее число вариантов — NYSE и NASDAQ.

Вот некоторые актуальные названия фондов по первой ссылке, которые выплачивают выше 7% годовых:

- WisdomTree International SmallCap Fund (DLS)

- Invesco PowerShares Intl Dividend Achievers (PID)

- WisdomTree DEFA HighYielding Equity Fund (DTH)

- O’Shares FTSE Europe Quality Dividend ETF (OEUR)

- YieldShares High Income ETF (YYY)

- Invesco PowerShares KBW High Dividend Yield (KBWD)

- Global X SuperDividend ETF (SDIV)

- iShares Emerging Markets Dividend Index Fund (DVYE)

- ArrowShares Dow Jones Global Yield ETF (GYLD)

Но все ли так хорошо, как обещает скринер? Разбираемся.

1. ETN вместо ETF

Некоторые предлагаемые скринером варианты (например UBS ETRACS Monthly Pay 2x Leveraged Dow Jones Select Dividend Index ETN) являются нотами, выпускаемые банками. Подробная статья о них здесь. О сравнении нот с биржевыми фондами смотрите тут. Если кратко, то ETN несут риски банкротства банка и могут обладать низкой ликвидностью.

2. Низкая ликвидность

Низкая ликвидность неудобна в двух случаях:

- потери до нескольких процентов при покупке и продаже паев;

- устойчивая вероятность расформирования фонда из-за нерентабельности УК

Последняя ведет к тому, что инвестору придется выходить в кеш — часто с потерями и необходимостью уплаты налогов при получении прибыли. Подробнее читайте здесь. Во избежание такой ситуации лучше инвестировать в фонды с историей в несколько лет и капитализацией не менее 50-100 млн. долларов. Тогда как, например, созданный в 2015 году O’Shares FTSE Europe Quality Dividend ETF имеет в активе лишь около 25 млн.

3. Завышенная доходность

Часть вариантов в списке показывает завышенную доходность относительно исторических платежей. Чтобы понять, как она возникает, рассмотрим пример фонда Invesco PowerShares Intl Dividend Achievers, где в данный момент скринер показывает 7.31% годовых. Тем не менее ресурс morningsstar.com указывает для PID годовой дивиденд на уровне 4%. Почему? Рассмотрим график дивидендных выплат фонда с того же ресурса morningsstar:

Мы видим, что выплаты осуществляются каждый квартал, 4 раза в год. Последняя выплата в размере 0.3012 оказывается максимальной на всем представленном отрезке — однако указанный в скринере дивиденд считается именно из нее. При текущей цене 16.48$ за пай:

(0.3012 × 4) / 16.48 = 7.31%

т.е. рассчитанный дивиденд почти в два раза выше ожидаемого по истории.

4. Разные классы активов в фонде

Дивиденды у большинства инвесторов связаны с акциями, поскольку известно, что облигации выплачивают доход в виде купонов. Однако в случае торгуемых на бирже фондов их паи также считаются акциями, хотя паи могут включать в себя разные базовые активы — в том числе облигации. В результате в списке выше могут быть фонды, включающие акции, облигации или недвижимость.

Например ArrowShares Dow Jones Global Yield ETF имеет следующий состав:

т.е. на 39% состоит из облигаций. При этом название фонда может вводить в заблуждение, так как Dow Jones является индексом американских акций. Однако при этом скринер обходит стороной те варианты с большими дивидендами, где акции отсутствуют вовсе — как, например, фонд недвижимости iShares Mortgage Real Estate Capped ETF (REM).

5. А что с котировками?

Вы получаете дивиденды — но они рассчитываются в процентах от цены пая фонда, т.е. от его котировок. И если в случае банковского депозита сумма и процент постоянны, то при инвестировании в дивидендный ETF будет меняться как цена фонда, так и выплачиваемый дивиденд.

Фонд ArrowShares Dow Jones Global Yield ETF с отличной дивидендной доходностью прошлого года 7.61% также неплохо подтверждает связь выплат дивидендов с ценой пая. В момент запуска в 2012 году пай стоил около 25 долларов, а через семь лет его цена только 16.5$.

Выводы

Цифра в скринере дивидендной доходности может быть обманчивой — нужно исследовать выбранный вариант и понимать, сколько именно и за счет каких активов он платит. К примеру фонд, содержащий не только акции, но и облигации, может оказаться более чувствительным к изменению процентных ставок.

Как приобрести дивидендные акции США?

Процедура приобретения дивидендных акций США российским инвестором включает несколько этапов:

Регистрация и открытие счета

При заполнении анкеты на открытие брокерского счета особое внимание уделяется правильности внесения информации о паспортных данных, адресе проживания, а также о том, какой источник денежных средств у инвестора и его годовой доход.

Перевод денег на счет. Процедура перечисления денег отличается в зависимости от выбранного брокера

Реквизиты размещаются в его личном кабинете или уточняются по указанным контактам. За услугу взимается комиссия.

Выбор акций. Для покупки отбираются бумаги дивидендных компаний с положительной репутацией на рынке, портфельные инвестиции, а также небольших, но перспективных стартапов. Выбор зависит от стратегии вложений.

Уведомление ИФНС. С 01 января 2020 года резиденты РФ, открывающие брокерский счет за границей, обязаны в течение месяца известить об этом налоговую инспекцию.

Инвестор самостоятельно заполняет налоговую декларацию физических лиц формы 3-НДФЛ из расчета полученной прибыли. Срок ее подачи — до 30 апреля следующего года, внесение налогового взноса — до 15 июля.