Почему нельзя поддаваться стадному инстинкту?

В 2011 году фондовые рынки вели себя довольно неплохо, но только до августа. Российский индекс ММВБ, как и многие зарубежные индексы, показывал небольшую доходность — 3%.

В начале августа, когда рынки упали, один мой клиент сказал мне: «Владимир, а почему мы приостановили инвестирование? Мы же должны по плану инвестировать каждый месяц или хотя бы квартал. Сейчас рынки упали и нужно инвестировать». К сожалению, многие клиенты так заняты своей работой, что не всегда успевают читать мои отчеты и рекомендации, в которых я им рекомендую не останавливать процесс инвестирования.

Мы сделали дополнительные инвестиции и следующую сумму он собирался добавить в свой портфель в октябре и далее каждые два месяца. За август и сентябрь индекс ММВБ упал на 20%. В конце сентября я позвонил клиенту, чтобы он переводил деньги для дополнительных инвестиций, и он мне ответил: «Вы знаете, мне сейчас срочно нужны деньги на другие цели, поэтому я позже инвестирую…»

В октябре индекс ММВБ вырос на 18%. Также выросли и индексы США и других стран. Но мой клиент оказался вне этого роста, как и многие другие инвесторы, которые испугались падения в августе и сентябре.

Парадокс: когда цены растут, люди думают о покупке ценных бумаг. Когда цены падают, никто не хочет их покупать.

Когда же нужно входить в рынок? Когда наступит лучший момент для инвестирования?

Ответ очень прост — этого не знает никто. И что же делать?

На это есть простой и проверенный временем ответ — инвестировать, используя самую эффективную стратегию, стратегию усредненной стоимости.

Зимой и весной 2008 года, когда фондовые индексы достигли минимальных отметок, я рекомендовал своим клиентам не останавливать инвестирование, пополнять портфели. Не все последовали этой рекомендации по разным причинам, больше из страха. Сейчас, осенью 2011 года я также рекомендую своим клиентам продолжать свои плановые инвестиции.

Психологически это очень трудно — покупать бумаги, когда все от них избавляются, но регулярность создает успех в долгосрочной перспективе.

Те же, кто сохранили присутствие духа и продолжали инвестировать в конце 2008 и начале 2009 года, увидели результаты такой стратегии — покупки акций по низкой цене позволили им не только вернуть потерянные при кризисном обрушении деньги, но и получить прибыль после тяжелого 2008 года. Суть стратегии усредненной стоимости проста. Фактически она сводится к трем простым правилам.

Производители и цены

Формировать критерии выбора разбрызгивателей, как и всей системы орошения, лучше всего после консультации с профессиональными мелиораторами. Тем садоводам и огородникам, у которых нет достаточного опыта при решении о конструктивном направлении оросительной системы, профессионалы могут порекомендовать определенные критерии предпочтений:

- Разновидности поливочного пистолета производятся практически всеми отечественными и зарубежными фирмами и компаниями, специализирующимися на садовом мелиорационном оборудовании, ценовая категория от 2$ до 20$.

- Маятниковый тип рассекателей в ценовой категории, составляющей от 10 до 120$, что зависит от качественных показателей. Наиболее популярны компании Intertool, Hozelock, Karcher и Gardena из Германии.

- Веерный тип разбрызгивателей качественнее всего производят Кarcher и Gardena, американские концерны Hunter и Rain Bird, в ценовом разлете от 8 до 60$.

- Ассортиментная линейка импульсного типа предлагается теми же компаниями в ценовом разлете минимум от 10$ до максимально дорогих по 200$ за штуку.

Решение о приобретении следует принимать исходя от финансовых возможностей, ландшафта и плана участка, назначения и других особенностей газона.

Здесь можно посмотреть цены на фекальные насосы с измельчителем.

Ошибки трейдеров

Большинство ошибок трейдеров, использующих стратегии мартингейла, основываются на психологии:

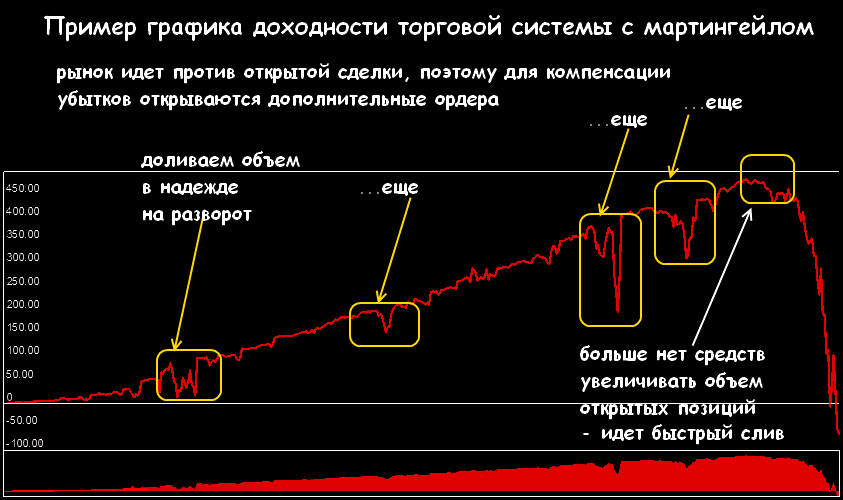

1. Завышение размера торгового лота.

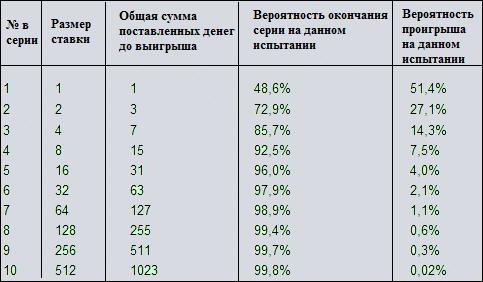

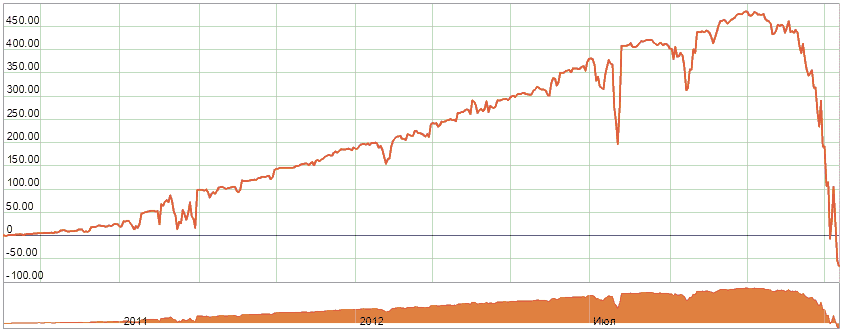

Зачастую трейдеры, использующие мартингейл, с целью получения максимальных торговых результатов завышают размер торгового лота. В итоге, при получении серии из 5-7 убыточных сделок подряд у трейдера не остается средств для удвоения торгового лота и депозит «сливается».

2. Торговля с минимальным депозитом.

Чудес на Форекс не бывает. И если вы начали использовать мартингейл с депозитом 100-200 USD, то исход будет один – крах. Так как, даже используя минимальный размер сделок, размера счета будет не хватать для будущих удвоений лота, которых может потребоваться 5-7 штук.

3. Торговля без стратегии.

Как было сказано выше, рассчитывать на то, что убытки при слепых удвоениях сделок будут перекрываться за счет мартингейла, это всегда убыточный исход. Только торговая стратегия способна обеспечить вам трейдинг с минимальным количеством повторений убыточных сделок!

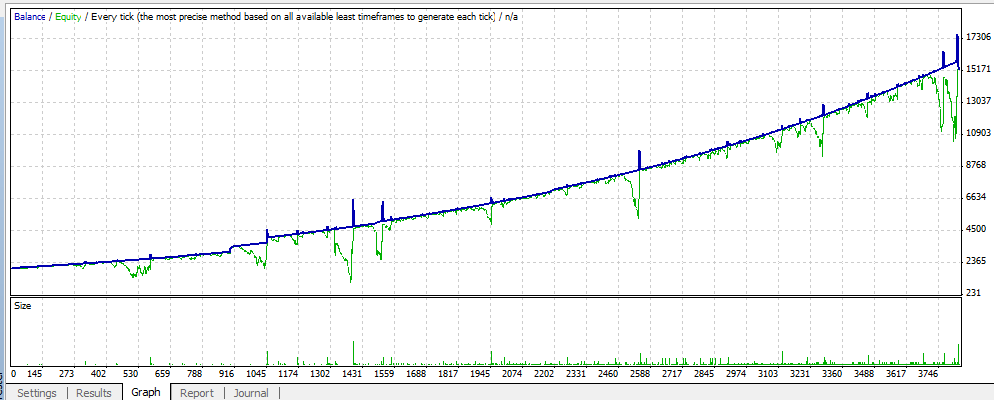

Если вы располагаете такой стратегией, применяете минимальный размер лота и используете увесистый торговый счет, тогда вероятность «слива» торгового счета почти равна нулю, а ваш торговый результат превысит все ваши ожидания!

ПОДГОТОВКА К БЕЗОПАСНОМУ «МАРТИНУ»

Итак, торговая стратегия подобрана, торговый счет с необходимым кредитным плечом в наличии. Продолжаем готовить наш безопасный Мартингейл. Остановимся на следующих ключевых элементах:

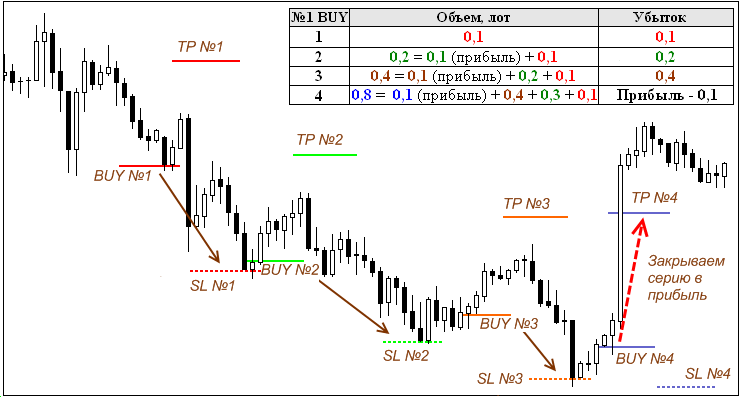

Использование в торговле ордеров стоп-лосс

Большинство трейдеров почему-то считает, что торговля с использованием метода Мартингейла происходит без стоп-лоссов. Нужно ли говорить, что стоп-лосс – это страховка от большого убытка и торговать без них глупо и опасно? Ордера стоп-лосс в системе Мартингейла использовать можно и даже нужно.

Определение серии убыточных сделок торговой стратегии

Всем известно, что Грааля на Форекс не существует, и даже самая прибыльная торговая стратегия «грешит» убыточными сделками. Перед нами стоит задача определить среднюю серию убыточных сделок

Обратите внимание – не максимальное значение, а именно среднее количество идущих подряд убыточных сделок за тестовый период

К тестовому периоду нужен индивидуальный подход. Если торговая стратегия предназначена для торговли на интервале М5, то тестовый период должен составлять не менее 1-2 месяцев. Если торговля подразумевается на дневном таймфрейме, то период тестирования составляет уже несколько лет.

Для оптимизации тестирования торговой стратегии можно использовать одну из утилит, которых на форекс ресурсах великое множество.

Детство и юность

По крови Роберт Кийосаки — японец. Четыре поколения предков миллионера жили в США, Роберт родился в апреле 1947 года на Гавайях. Мать Марджори работала медсестрой. Отец Ральф имел степень доктора философии, обучался в Университете Чикаго, Стэнфорде, занимал пост министра образования штата.

Бизнесмен Роберт Кийосаки

Разумеется, сын пошел в лучшую школу штата. Там Кийосаки познакомился с мальчиком по имени Майк, отец которого и пробудил в Роберте бизнес-мышление. Этот человек в 13 лет бросил школу и пошел работать, став в итоге одним из богатейших гавайцев.

Школу Кийосаки заканчивал в Нью-Йорке, в Грейт-Нек. По окончании учебы юноша не захотел покидать деловую столицу США и обратил взор на Академию торгового флота. В 1969 году выпускник академии устроился на работу на нефтяное судно компании Standard Oil of California (с 2005 года — Chevron). Роберт три месяца колесил по морям и океанам.

Роберт Кийосаки в детстве с семьей

Затем Кийосаки круто меняет жизнь и поступает в Корпус морской пехоты армии США. В качестве пилота боевого вертолета Роберт участвовал во Вьетнамской войне, демобилизовался из армии только в 1973-м. За отличие в службе награжден Воздушной медалью.

Следующим шагом в биографии Роберта стали курсы по ведению бизнеса в Гавайском университете. Но там будущий инвестор не задержался, поскольку не захотел тратить время на пустую теорию. Пройдя краткий курс по инвестированию, Кийосаки три года проработал торговым агентом в компании Xerox. Поднакопив стартовый капитал, в 1977-м Кийосаки открыл собственное дело – изготовление изделий из кожи и нейлона. Этот бизнес не принес больших денег, но обогатил опытом по их зарабатыванию.

Роберт Кийосаки в молодости

В начале 80-х на волне популярности рок-музыки Роберт занимался лицензированным выпуском футболок для рокеров, одновременно играл на фондовой бирже, полученные средства вкладывал в недвижимость. Однако в какие именно объекты, точной информации нет.

Но и это дело потерпело крах. В какой-то момент Кийосаки даже потерял дом и оказался должен кредиторам почти $1 млн. Как вспоминала жена бизнесмена Ким, самым тяжелым в жизни оказался 1985 год. Денег не было, ночевать приходилось в машине или у знакомых.

Механика стратегии

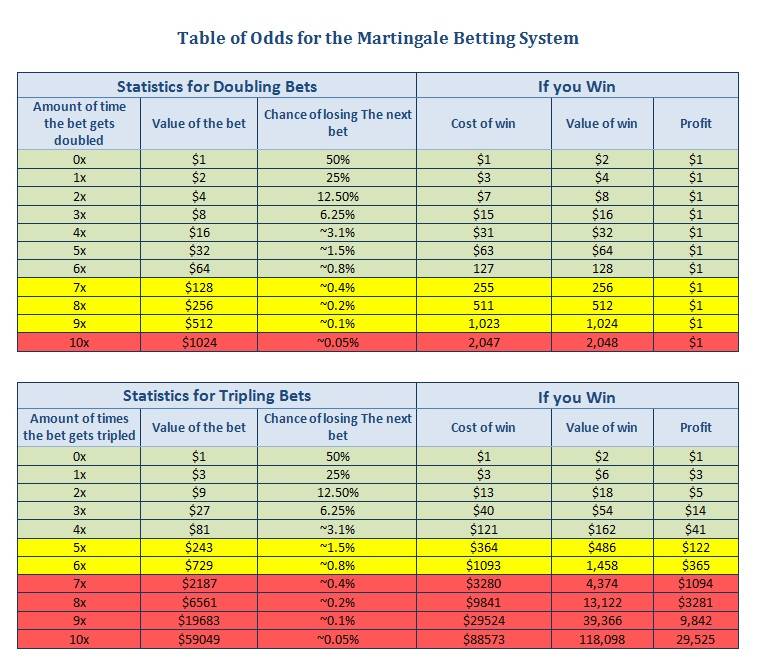

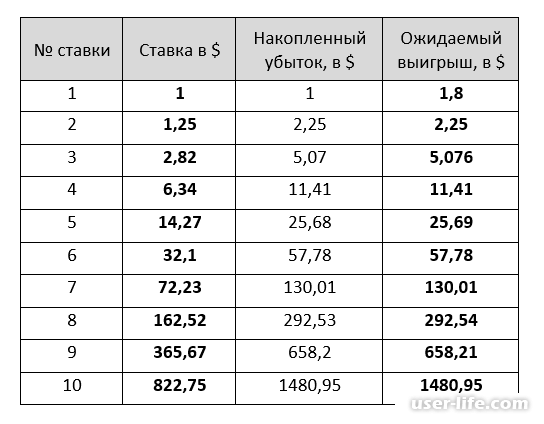

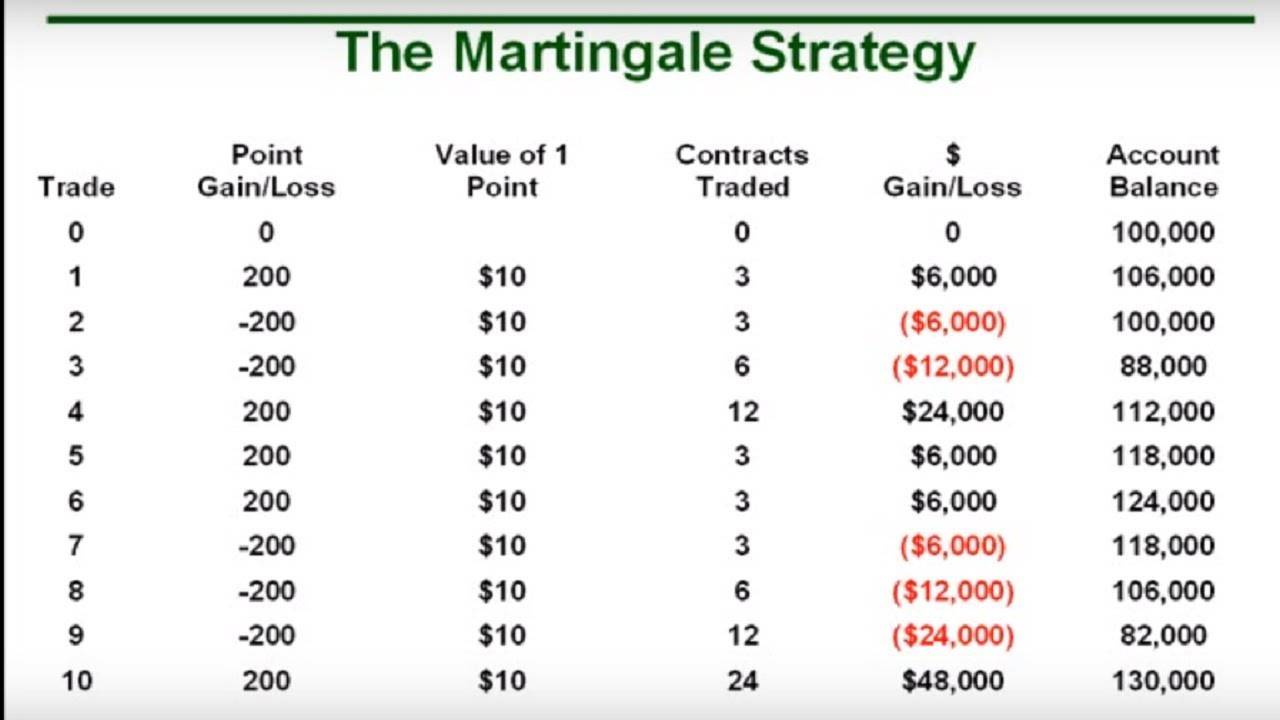

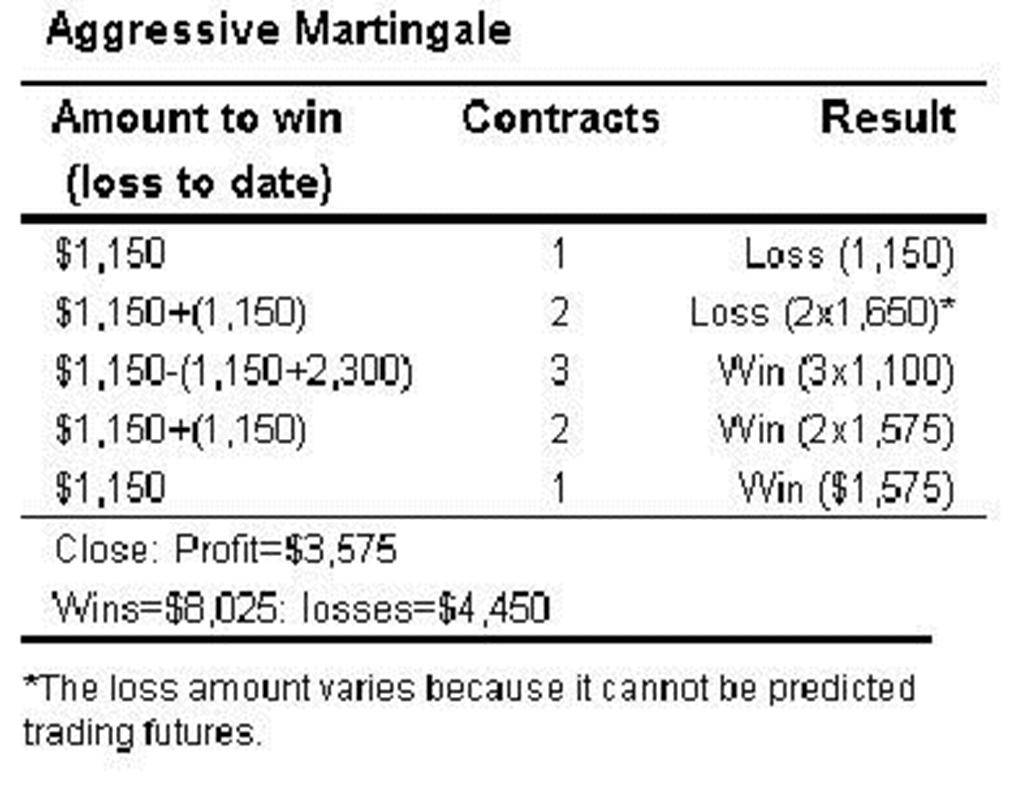

Идея методики Мартингейла базируется на зависимости размера следующей ставки от исхода предыдущей. Изначально алгоритм действий мало чем отличается от классического равномерного «Флета». Игровой депозит разбивают на равные части. Обычно стараются ставить малым процентом. Это может быть 1% или 2-3%. При наличии очень большого банка – доли процента. Если первая ставка выигрывает, то дальше продолжают ставить такие же фиксированные суммы. Если проиграла, то размер второго шага увеличивают с расчетом покрыть сумму перовой и второй итерации. Если второй ход оказывается выигрышным, дальше возвращаются к исходному размеру ставки. Если случается второй проигрыш подряд – продолжают повышение. Здесь могут быть варианты. Можно повышать с целью ровно отыграть размер первого захода, или закладывают еще и прибыль. Рассмотрим это на примерах.

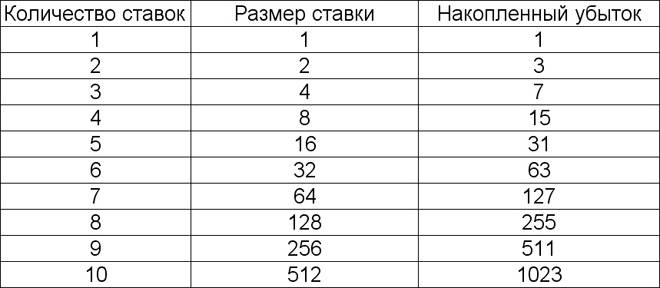

Исходный депозит: 100 000 руб. Сумма первой ставки: 100 руб. или 0.1%. Ставить будем на средний коэффициент 2.00. Если начнется серия проигрышей, то каждый следующий заход будем повышать, чтобы отыграть сумму проигранных ранее шагов. Прибыль на ходах дальше первого не закладываем.

- 100 руб.

- 100 руб.

- 200 руб.

- 400 руб.

- 800 руб.

- 1 600 руб.

- 3 200 руб.

- 6 400 руб.

- 12 800 руб.

- 25 600 руб.

На этом этапе мы уже проиграли больше половины депозита, а именно: 51 200 руб. Поставив на шаге 11 весь остаток в размере 48 800, мы даже не покроем прошлый убыток полностью. Проиграв же этот ход – сольем счет в ноль.

Все преимущества и риски описанного алгоритма налицо. Достаточно редко будут случаться столь грандиозные серии проигрышей. При качественном подходе к прогнозированию и выбору событий, вы не должны допустить серию в 10 проигрышей подряд.

Равенство заходов 1 и 2 не должно удивлять. Проиграв на первом шаге, на втором ставим те же 100 руб. Если выиграем, то вернем сумму обеих ставок и сможем начать заново.

Заход 3 уже повышают до 200 руб. Выиграв на этом ходе, мы получим 400 руб., отбив деньги первых двух ходов и скомпенсировав третий. И так далее. Как видим, при таких исходных, депозита хватит на 10 итераций. Ну или на 11, учитывая последний неполноценный ход всем остатком.

При всей внешней надежности (я никогда не сделаю 11 проигрышей в ряд!), надо понимать, что на шаге 10 мы рискуем четвертью банка, чтобы только отыграть предыдущие проигрыши и вообще не получить прибыли.

Рассмотрим пример, с заложенной прибылью в 100 руб. на любом из ходов, который выиграет. Чтобы в момент прерывания проигрышной серии победой, мы не просто выходили в ноль и возвращались в начало, но и прирастали на 100 руб., как при победе первой ставки.

- 100 руб.

- 200 руб.

- 400 руб.

Понятно, что мы просто сместились на один ход и дальше схема та же. Теперь у нас есть только 9 шагов «Догона». На последнем полном ходе мы поставим 25 600 руб. чтобы заработать 100 руб. в случае выигрыша. Это 25% от банка в надежде выиграть 0.1%. Соотношение прибыли к рискам огромно.

Ставки на спорт являются вполне адекватным местом приложения стратегии Мартингейла. В отличие от онлайн казино, где заложены алгоритмы для разорения «догонщиков», в беттинге все зависит от игрока. Качество прогнозов должно быть таково, чтобы не допускать столь длинных минусовых серий. Отработка данной стратегии профессионалами в конкретных видах спорта показывает, что крайне редко случаются серии даже в 3-4 проигрыша подряд, не говоря уж о фатальных 9-10 поражениях кряду.

Сравним с «Флетом» при тех же условиях. Средний коэффициент 2.00. Чтобы оставаться при своих, игроку нужно делать не меньше 50% плюсовых ставок. Для сохранения депозита по стратегии Мартингейла может сойти и куда меньший процент побед. Главное не допускать длинных серий проигрышей.

Рассмотрю еще один пример. В прошлых использовался удобный для расчетов коэффициент 2.00. Здесь же возьмем более реалистичный из практики коэффициент 1.80. Остальные исходные те же. Стартовый депозит: 100 000 руб. Поскольку выигрыш по первой ставке даст 80 руб. чистой прибыли, то этот прирост и заложим в остальные шаги.

- 100 руб.

- 225 руб.

- 507 руб.

- 1 140 руб.

- 2 565 руб.

- 5 772 руб.

- 12 987 руб.

- 29 220 руб.

Тут мы уже задействовали 52 516 руб. Стало быть, даже простановка всего остатка на шаг 9 не даст компенсации предыдущих проигрышей. Чем ниже коэффициенты используются, тем больше надо иметь подушку безопасности.

Очевидно, что на практике будут использоваться разные коэффициенты. Здесь я приводил примеры на средних значениях, чтобы было удобно посчитать и уловить механику. Для расчета «Догона» впрактике беттинга используют специальные программы и таблицы, строят математические модели.

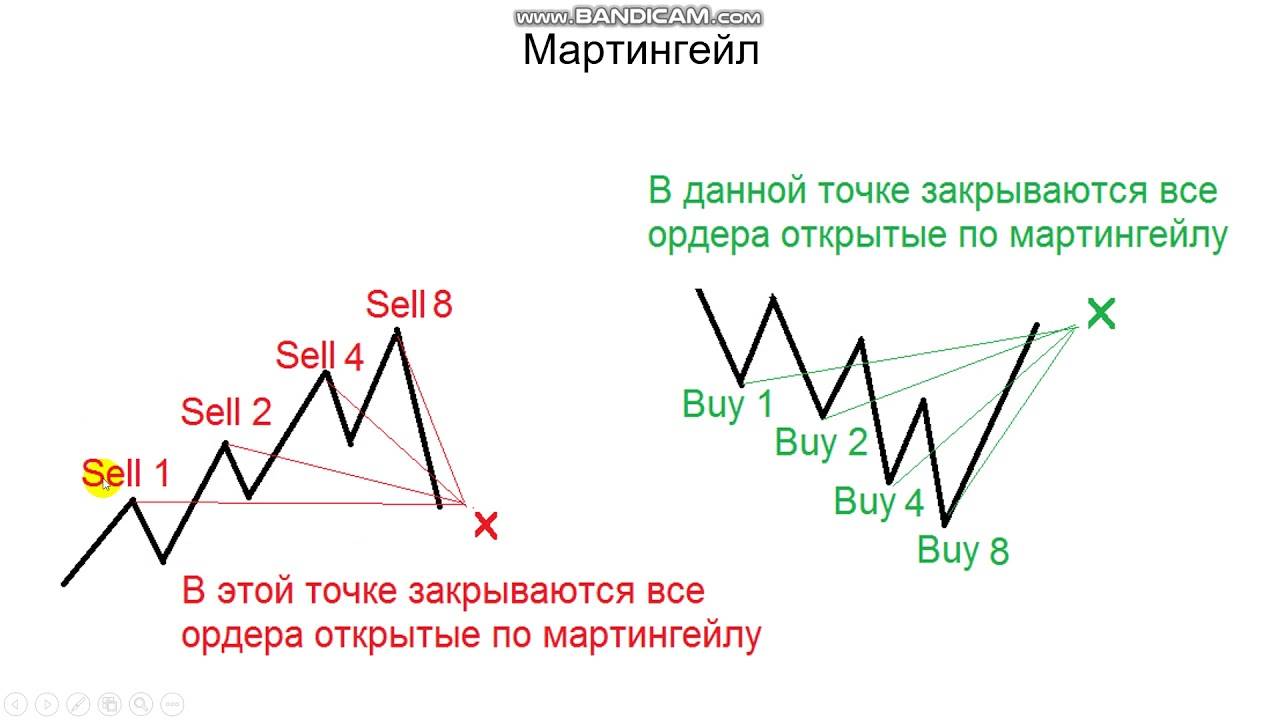

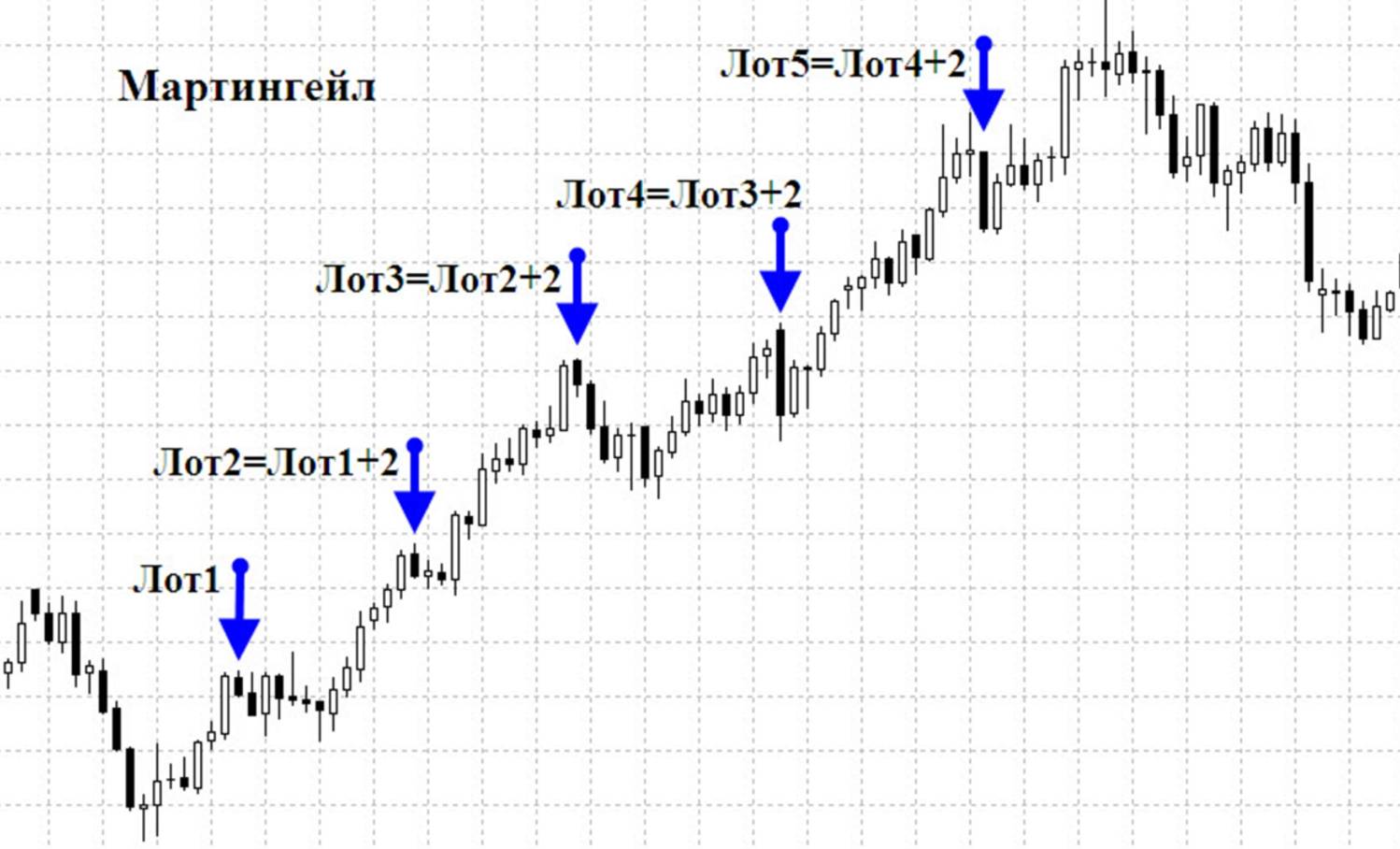

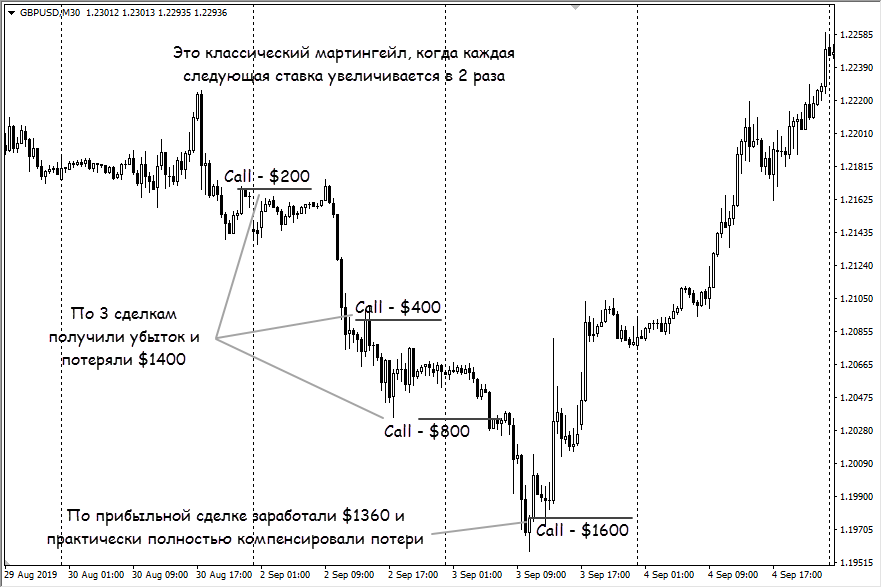

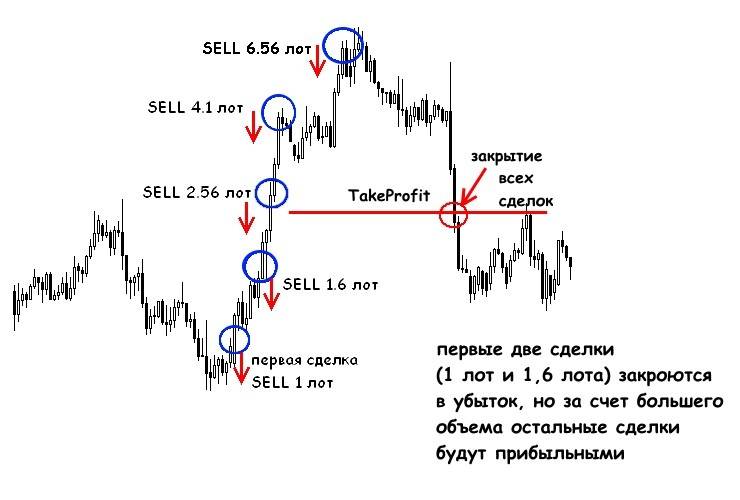

Что же из себя представляет принцип торговли по Мартингейлу?

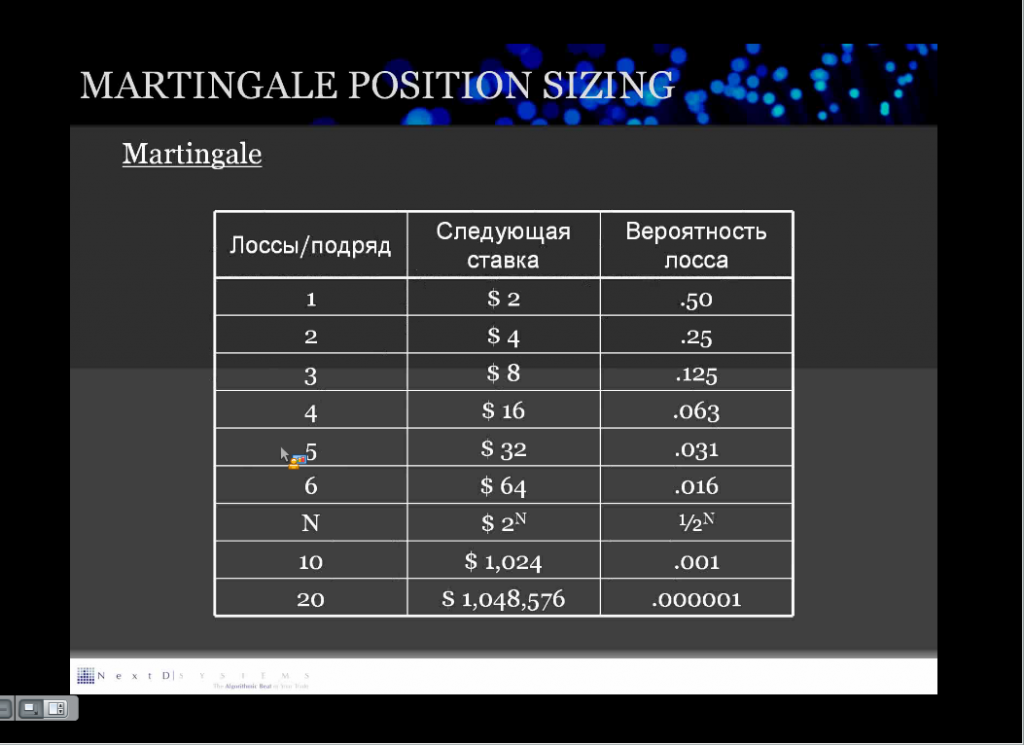

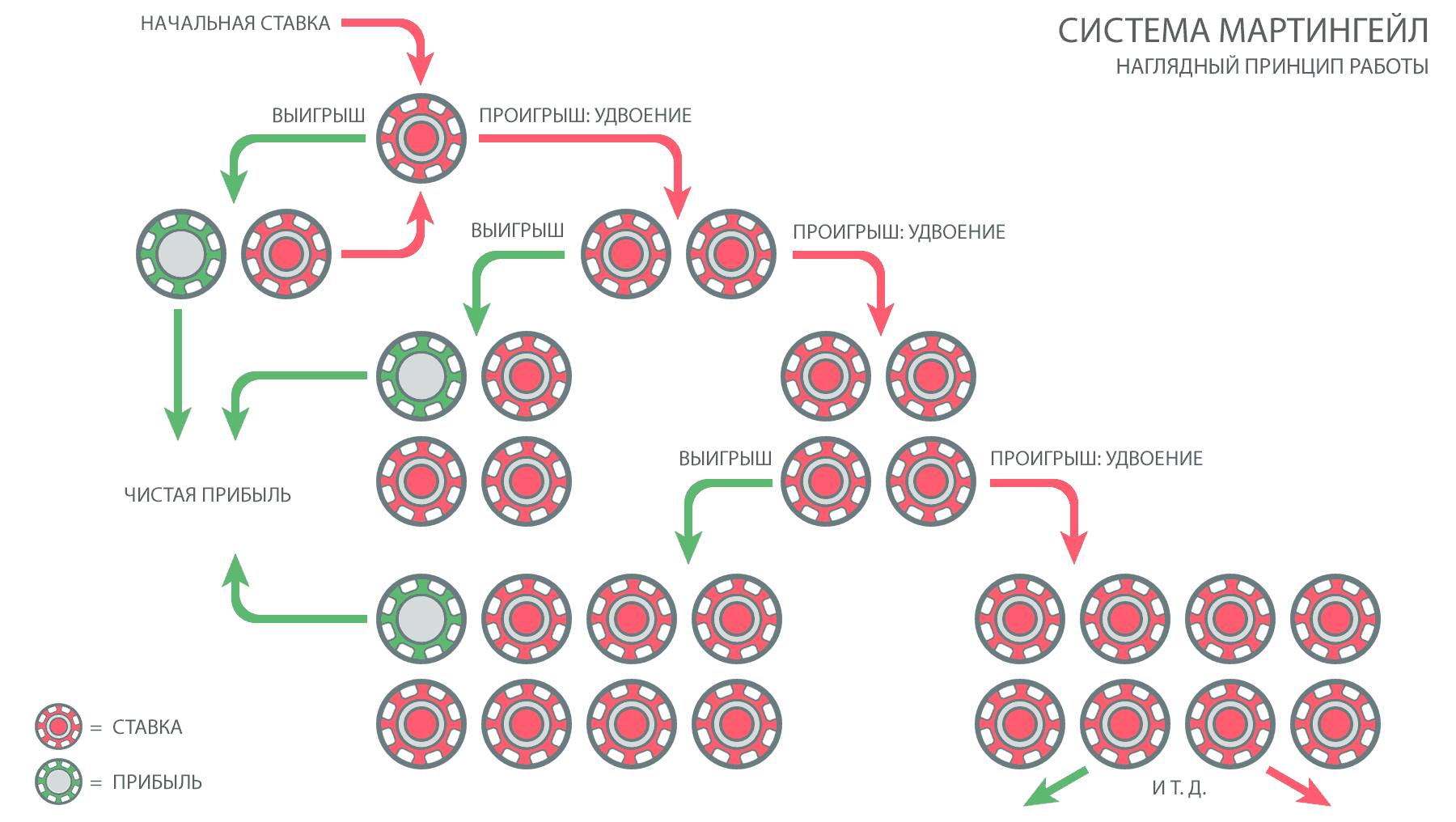

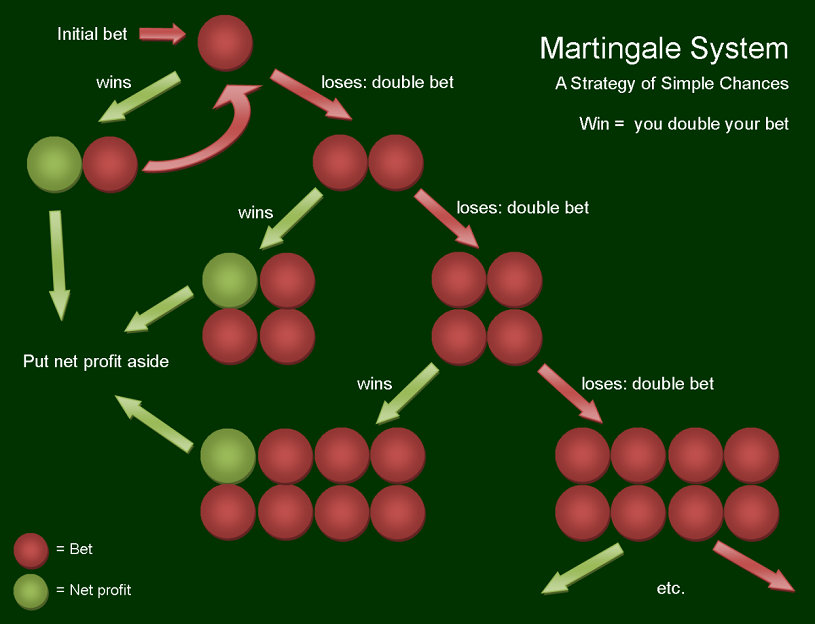

«Безубыточная» стратегия или Метод / принцип “мартингейла” была открыта французским математиком Paul Pierre Levy. Изначально мартингейл был всего лишь разновидностью стиля игорных ставок в казино, которая основывалась на “удвоении вниз”.

Заманчива то, что много работ, посвященных , были написаны американским математиком Joseph Leo Doob, который пытался опровергнуть вероятность 100%-й прибыльной системы ставок при данном методе получения прибыли.

Суть системы, конечно же, требует одной начальной ставки.

Однако всякий раз, как только ставка проигрывает или закрывается с убытком, ставки удваиваются так, чтобы, одна выигрышная сделка перекрыла все предыдущие убыточные сделки.

Введение новых цифр 0 и 00 на колесе рулетки было сделано именно для того, чтобы полностью сломать механику системы мартингейла, чтобы в процессе игры, на рулетке было более 2-х возможных вариантов, кроме чет-нечет либо красное-черное.

Это в итоге привело к тому, что ожидание получения прибыли при использовании системы по принципу мартингейла в рулетке получилось отрицательным и, таким способом, лишило полного смысла его использование.

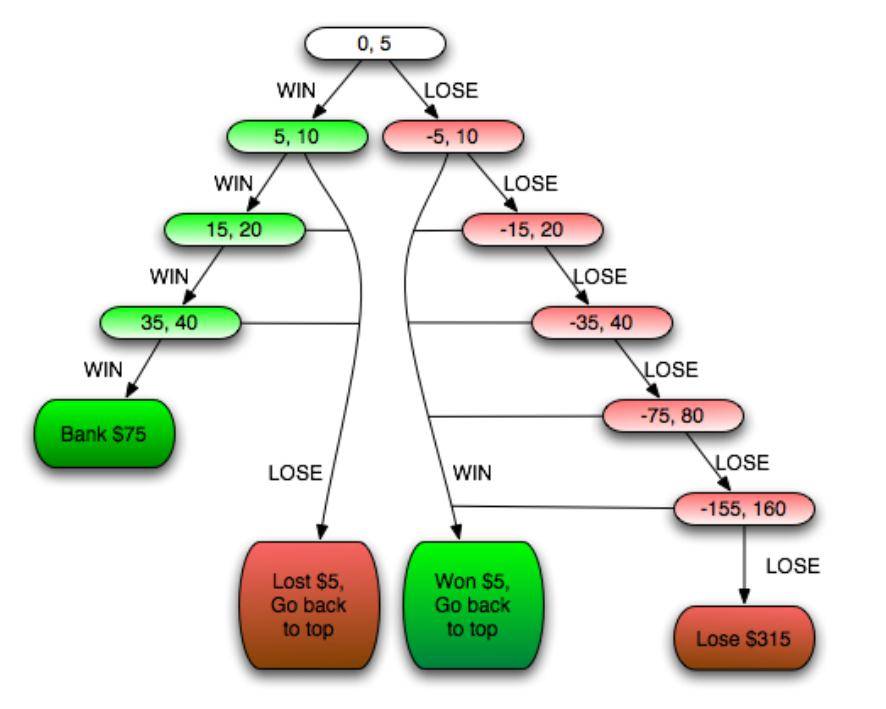

Чтобы окончательно понять основы системы мартингейла, давайте рассмотрим обыкновенный пример (потому что многих интересует калькулятор для расчета вероятности получения прибыли по этому методу):

Представьте, мы подбрасываем монету и заключаем пари на выпадение только орлов либо решек с начальной ставкой в 1 $. Есть 50% вероятность, что монета упадет или орлом либо решкой и всякий бросок независим, то есть каждый предыдущий бросок ни как не влияет на результат последующего.

Пока Вы будете придерживаться одного пути, Вы все равно сможете в конечном итоге, но учитывая бесконечную сумму имеющихся у вас денег, дождаться выпадения необходимой стороны монеты и при этом отыграть все свои полученные убытки + 1 $.

Данная стратегия основана на предпосылке, что нам нужна всего 1 сделка, чтобы наши убытки снова превратились в прибыль.

Вариант №1 (Орел либо Решка, шансы — 50/50):

| Ваша ставка | Размер ставки | Полученный результат | Прибыль или Убыток | Размер счета |

| Орел | $ 1 | Орел | $ 1 | $11 |

| Орел | $ 1 | Решка | — $ 1 | $10 |

| Орел | $ 2 | Решка | — $ 2 | $8 |

| Орел | $ 4 | Орел | $ 4 | $12 |

Представим, что у Вас есть только 10 $, чтобы сделать ставки, начиная с 1-й в 1 $. Вы ставите на то, что выпадет орел, монета падает именно орлом и Вы выигрываете 1 $, увеличивая при этом свои активы до 11 $. Всякий раз, как только Вы выигрываете, продолжаете ставить именно этот же 1 $, пока не проиграете его.

Следующий бросок вы проигрываете и Ваш актив стал 10 $. Теперь, на следующем броске Вы ставите уже 2 $ в надежде, что, если подброшенная монета упадет орлом, то Вы сможете возместить прошлые убытки и доведете чистую прибыль и убыток снова к нулю.

Как не жаль, но монета снова выпадает решкой и Вы теряете и эти 2 $, уменьшая свой счет до 8 $. Так, согласно данной системе мартингейл, следующая Ваша ставка должна равняться удвоенной предыдущей ставке — 4 $.

И вот Вы выиграли и получили 4 $, доведя свой общий актив до 12 $. Теперь вы видете, что Вам необходимо, чтобы вернуть все прошлые свои потери — всего один-единственный выигрыш.

Но, давайте рассмотрим, что же произойдет, если вдруг попадете в полосу проигрышей, как возможный сценарий №2:

| Ваша ставка | Размер ставки | Результат | Прибыль или Убыток | Размер счета |

| Орел | $1 | Решка | — $ 1 | $9 |

| Орел | $2 | Решка | — $ 2 | $7 |

| Орел | $4 | Решка | — $ 4 | $3 |

| Орел | $3 | Решка | — $ 3 | НОЛЬ |

И так, у Вас есть 10 $. В данном сценарии Вы сразу же теряете на первой своей ставке и уменьшаете свой актив до 9 $. Теперь вы удваиваете свою ставку на следующем броске, опять проигрываете и остаетесь уже с 7 $. На 3-м броске ваша текущая ставка стала уже — 4 $, и после проигрыша у Вас осталось всего 3 $.

И теперь у Вас совершенно нет достаточного количества средств, чтобы удвоиться ставку, и теперь самое лучшее, что Вы можете сделать — это поставить все что у вас есть. Если Вы вдруг проиграете, Вы — полный банкрот, но, даже если Вы вдруг выиграете, то до начального капитала в 10 $ все еще будет сильно далеко.

Анти-Мартингейл, что это такое?

Разновидностью Мартингейла является стратегия ставок Анти-Мартингейл или антидогон. Здесь используется обратный алгоритм – после выигрыша сумма пари удваивается, а после проигрыша снижается до минимальной ставки. При этом игрок сам устанавливает для себя шаг, после которого он начинает новый цикл в случае цепочки побед. Например, после трёх выигрышей.

Делать спортивные ставки по стратегии антидогон целесообразно в тех случаях, когда в игрока часто удачные серии смениваются проигрышными. Такая система игры менее рискованная, но в то же время вряд ли может обеспечить серьезные выигрыши на длинной дистанции.

Преимущества использования трейлинг-стопа.

Метод торговли с использованием трейлинг-стопа смело можно назвать оптимизирующим. Если трейдер ведёт торговлю одновременно по нескольким инструментам и не имеет возможности контролировать каждую позицию, то трейлинг-стоп, установленный однажды при открытии ордера, позволяет забыть про него после того, как произойдёт его активация. В отличие от классического стоп-лосса, трейлинг позволяет трейдеру заработать даже в тех ситуациях, когда цена развернулась и пошла против него. И его прибыль будет составлять количество пунктов, пройдённое ценой, за вычетом размера стоп-лосса.

Использование трейлинг-стопа — это спасение при торговле, которая сопровождается резкими минутными колебаниями. И речь идёт не об 1-2 десятках пунктов, речь идёт о сотнях пунктов! Вспомните ситуацию с выходом Великобритании из Евросоюза, когда каждая новость о дальнейшем торговом соглашении приводила к резкому скачку на ценовом графике по паре фунт-доллар, а её опровержение или дополнительная информация, поступающие через 30 секунд, резко разворачивали рынок в обратную сторону. И только трейлинг-стоп мог спасти в таких ситуациях, ведь в отличии от техники ручного переноса стоп-лосса, он работает на основе скрипта, моментально отправляющего сигнал на сервер брокера. Причём скрипт отрабатывает так же исправно и при торговле в один клик во время динамичных колебаний. В общем, трейлинг-стоп имеет бесспорное преимущество перед ручным переносом стоп-лосса во время торговли при выходе новостей, вызывающих сильную волатильность рынка. Главное — изначально верно спрогнозировать направление движения цены, активировать инструмент, и наблюдать:

Рис. 3. Ситуация с быстрым изменением цены: рывок за минуту на 60 пунктов.

Недостатки трейлинг-стопа.

Пожалуй, основной недостаток использования трейлинг-стопа заключается в необходимости постоянного подключения компьютера к сети интернет и включённого терминала. Дело в том, что по мере изменения уровня цены на 1 пункт трейлинг обновляется, и соответствующая информация отправляется на сервер брокера. В случае потери связи на сервере остаются данные о последнем полученном значении, что превращает данный инструмент в обычный стоп-лосс.

Трейлинг-стоп может значительно урезать прибыль трейдера во время торговли в движениях, сопровождающихся ощутимыми откатами с дальнейшем обновлением экстремумов и очередными откатами. Такое состояние рынка наблюдается не часто, но оно имеет место быть. И в этом случае неправильно подобранный размер трейлинг-стопа заставит закрыться сделку раньше. Если же размер указан с запасом, то с таким же успехом можно использовать и обычный стоп-лосс. То есть, если в одних ситуациях данный инструмент имеет неоспоримое преимущество, то в других он просто бесполезен — и это следует учитывать при торговле.

Автоматизация трейлинг-стопа.

Существует автоматизированная версия трейлинг-стопа в виде советника, которая работает по изложенному выше принципу, но избавлена от ряда недостатков классической версии, встроенной в терминал MetaTrader 4. Речь идёт о советнике Forex Trailingator, разработанном небезызвестной Маргаритой Ласкер. Её инструмент обладает следующими особенностями:

- — возможность настройки шага, суть которой заключается в том, что изменение стопа происходит через определённые интервалы, а не во время обновления экстремумов. К примеру, при установке шага 15 пунктов и при движении цены в нужном направлении, трейлинг сработает именно после прохождения новых 15 пунктов, а до этого будет работать старый уровень. Эта особенность позволяет лучшим образом отрабатывать движения с частыми и ощутимыми откатами, без выключения трейлинг-стопа;

- — возможность работы как с рыночными, так и отложенными ордерами. Это позволяет использовать сетки ордеров одновременно для нескольких валютных инструментов без необходимости мониторинга каждого из них. А если совмещать работу данного инструмента с другими скриптами, контролирующими закрытие сделок с безубытком, то работа с трендовыми пирамидами намного упрощается.

Рис. 4. Входные параметры советника Forex Trailingator.

Разделение позиций при помощи трейлинг-стопа.

Можно диверсифицировать позиции по целям одним очень удобным методом — включить трейлинг-стоп с разными параметрами на каждом разделённом лоте. В случае входа в сделку несколькими частями, каждой из них задаётся определённое значение тейк-профита и привязывается трейлинг-стоп. В зависимости от параметров каждого ордера, некоторые из них будут закрываться достаточно быстро в виду серьёзных ограничений для возможных откатов, другие будут закрываться позже, по мере нарастания диапазонов отката или достижения заданного TP. В этом случае трейдер сможет оптимизировать свою прибыль при торговле на динамичном рынке, когда нет возможности его постоянно мониторить, но и хочется выжать при таких условиях по максимуму из ценового движения.

Заключение.

Использование трейлинг-стопа даст свои плоды только в тех ситуациях, где оно оправдано. В частности, при среднесрочной торговле на тайм-фрейме H4 для основных валютных пар. А вот для пары фунт-йена его применение целесообразно во время скальперства, так как инструмент очень волатильный, что является отличной возможностью заработка на этой динамике. Оправдано применение данного инструмента по завершению длительных консолидаций, когда происходит прорыв диапазона со стремительным движением цены.

При установке трейлинг-стопа трейдер получает шанс извлечь ощутимую прибыль от такого движения. Поэтому, при желании повысить качество и прибыльность своей торговли за счёт использования трейлинг-стопа, хорошо проанализируйте целесообразность применения его именно в вашей ситуации — и только тогда доверяйте ему фиксацию вашей прибыли.

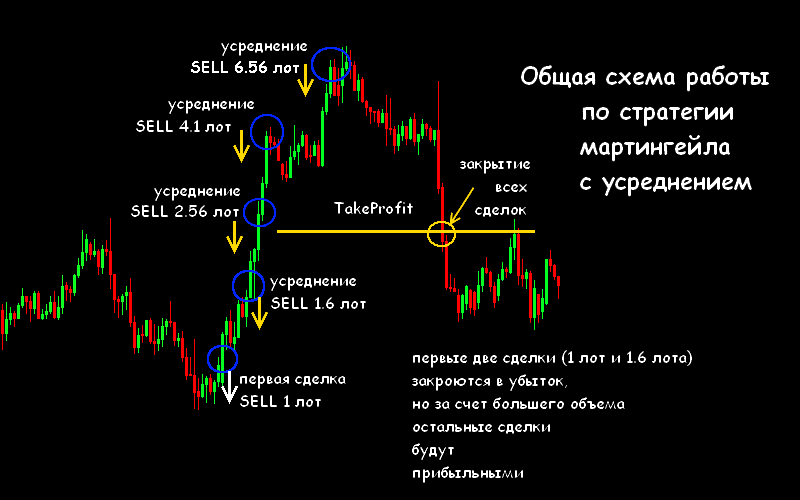

Использование метода Мартингейл на Форекс

Сравнение стратегии казино с методом мартингейл явно в пользу последнего. Во-первых, тактика значительно усовершенствована и, как водится в торговле, где спрос рождает предложение, — доведен до автоматизма. Однако не стоит обольщаться — как сам метод манименеджмента, так и предложенные советники не являются гарантией 100%-го профита. Во-вторых, система мартингейла обладает бесспорным преимуществом, в сравнении с теми же акциями: любая компания может обанкротиться, а страна, даже в условиях девальвации валюты, не достигнет «0».

На «Foreign Exchange» метод мартингейла для Форекс обладает еще одним преимуществом: даже при череде неудачных сделок, трейдер получит ожидаемую прибыль, поскольку откат цены – базовый закон Форекс, рано или поздно произойдет. Вопрос только в том, хватит ли депозита, чтобы выдержать серьезные просадки? На валютной бирже принципы азартной игры и уязвимые места стратегии сохранены: необходимость удвоения лотов предполагает бездонное «депо». Однако тем, кто «промахнулся» с трендом и неправильно открыл позиции, система мартингейл форекс – единственный план спасения, если только не учитывать вероятность всепланетной катастрофы, при которой валютная пара уйдет в «0».

208 вепрь — обзор новинки российского оружейного рынка

Метод Мартингейла

Если кто не знает, то поясню, что метод Мартингейла заключается в удвоении ставки при проигрыше. Удвоение продолжается до выигрыша и всё начинается заново, с первоначальной ставки.

Изначально метод был разработан для игры в казино и назван в честь своего разработчика. Запрещён во всех казино мира! А это уже говорит о том, что мартингейл очень даже работоспособен! -)

Другое дело, что далеко не все умеют им пользоваться правильным образом. Не играя, а используя как часть стратегии, для диверсификации рисков. И они зарабатывают себе на жизнь трейдингом.

Те же, кто так и остался в подгузниках, поиграют, проиграют и потом вопят, что бинарные опционы развод! И их много. Очень много! Это те 95%, которым лень учиться, которые мечтают найти станок для печатания денег, грааль…

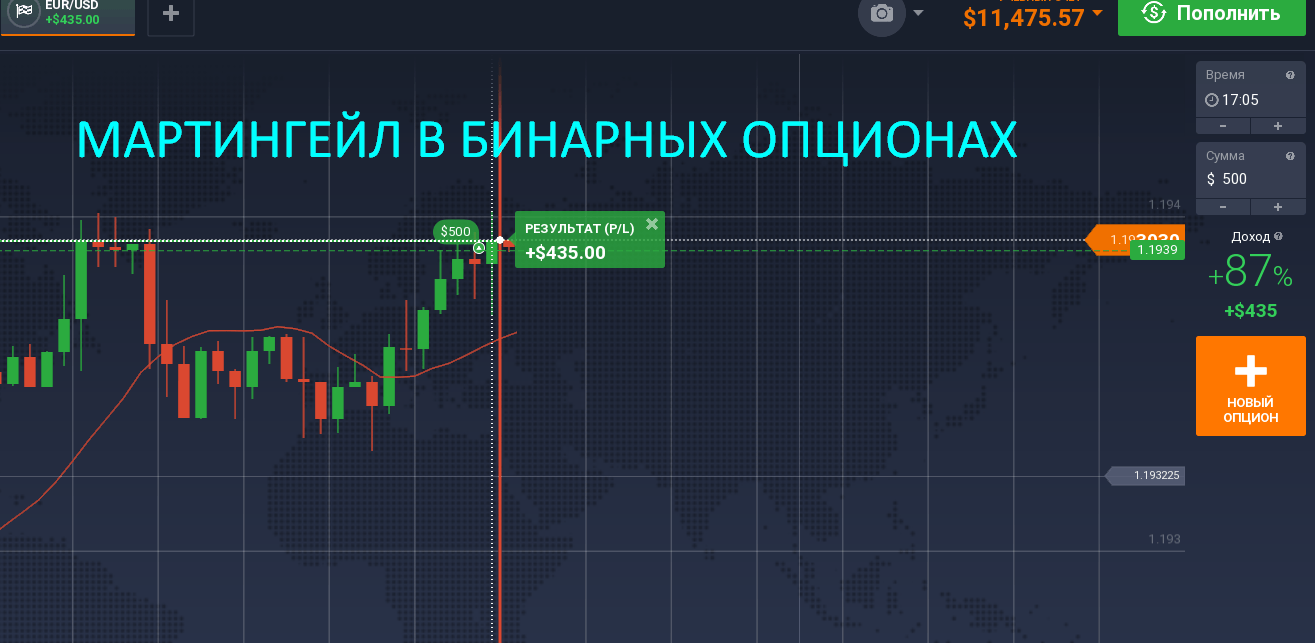

Но, давайте сначала поймём принципы торговли бинарными опционами? Так будет легче понять, как применять метод Мартингейла в этой торговле…

- Технический анализ для бинарных опционов сделать проще, чем для торговли на Форекс;

- Отсутствие стоп лоссов, трейлингов и профитов;

- Прибыль зависит не от количества пунктов, а исключительно от движения рынка;

- Для успешной торговли нужно определить только в какую сторону пойдет рынок;

- Если вы ошибаетесь с прогнозом, то теряете только ту сумму на которую купили опцион, не больше;

- Легко соблюдать риск менеджмент и мани менеджмент;

- Разнообразие торговых инструментов (разные виды опционов).

Самая отличительная особенность бинарных опционов в том, что достаточно сделать простой технический анализ и определить тренд! Как это сделать я уже писал здесь…

То, есть нужно просто определить будет рост актива или падение и покупать опцион Put (на продажу), или Call (на покупку).

Как использовать для анализа линии поддержки и сопротивления, я рассказал. Пользуйтесь ими и инструментами о которых я писал в статье, ссылка на которую выше…

Так вот, из-за того, что есть всего варианта — рынок вверх или рынок вниз, некоторые предвзятые люди сравнивают торговлю опционами с игрой в казино. Они считают, что нужно просто угадать, куда пойдет рынок.

Пусть они продолжают так считать, мы будем работать…

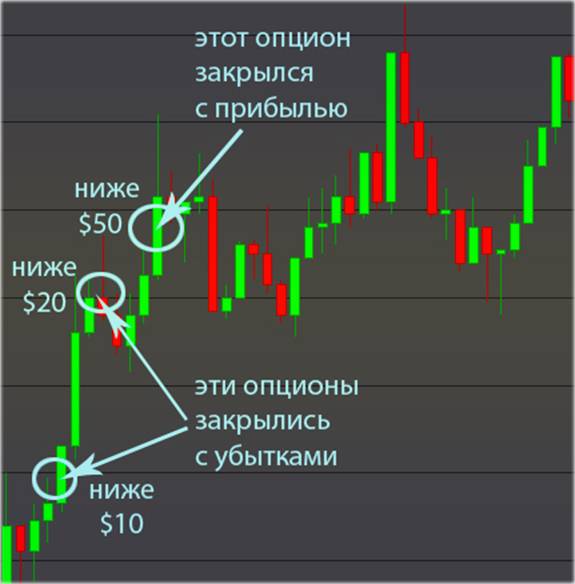

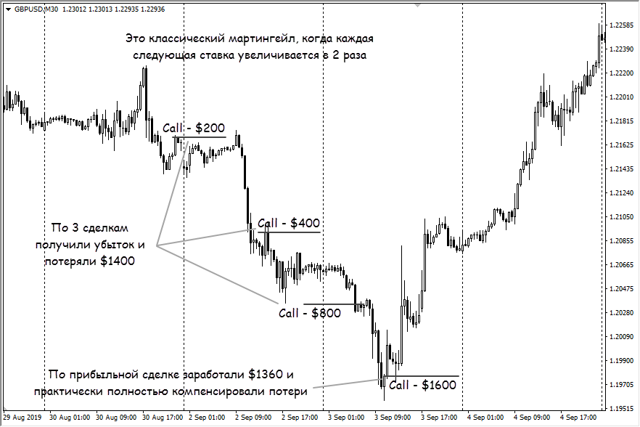

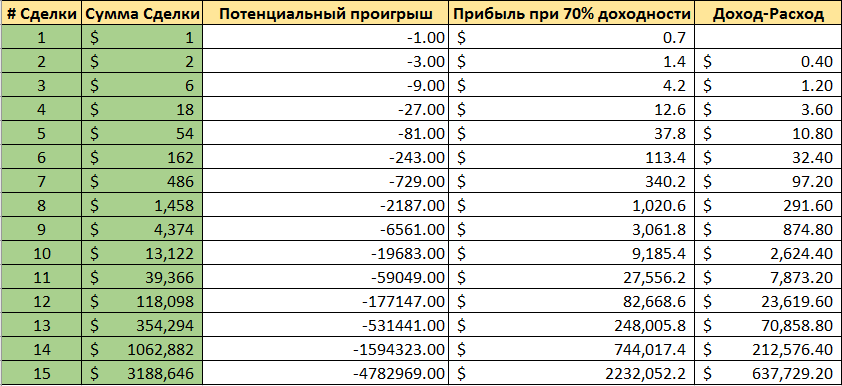

Как торговать методом Мартингейла

Но, даже если угадывать, то все равно, шансы на выигрыш и проигрыш составляют 50/50! Это как подбрасывание монетки. Попробуйте… Сколько раз подряд выпадет только орел? Согласитесь, редко когда больше трех?

Точно так же некоторые играют в бинарные опционы! На самом деле это путь ведущий в никуда, но метод Мартингейла помогает даже таким игрокам.

Что уж говорить о том, что мало-мальски знающий трейдер может, с помощью этого метода, довести прибыльность своей торговли до 80-90%!

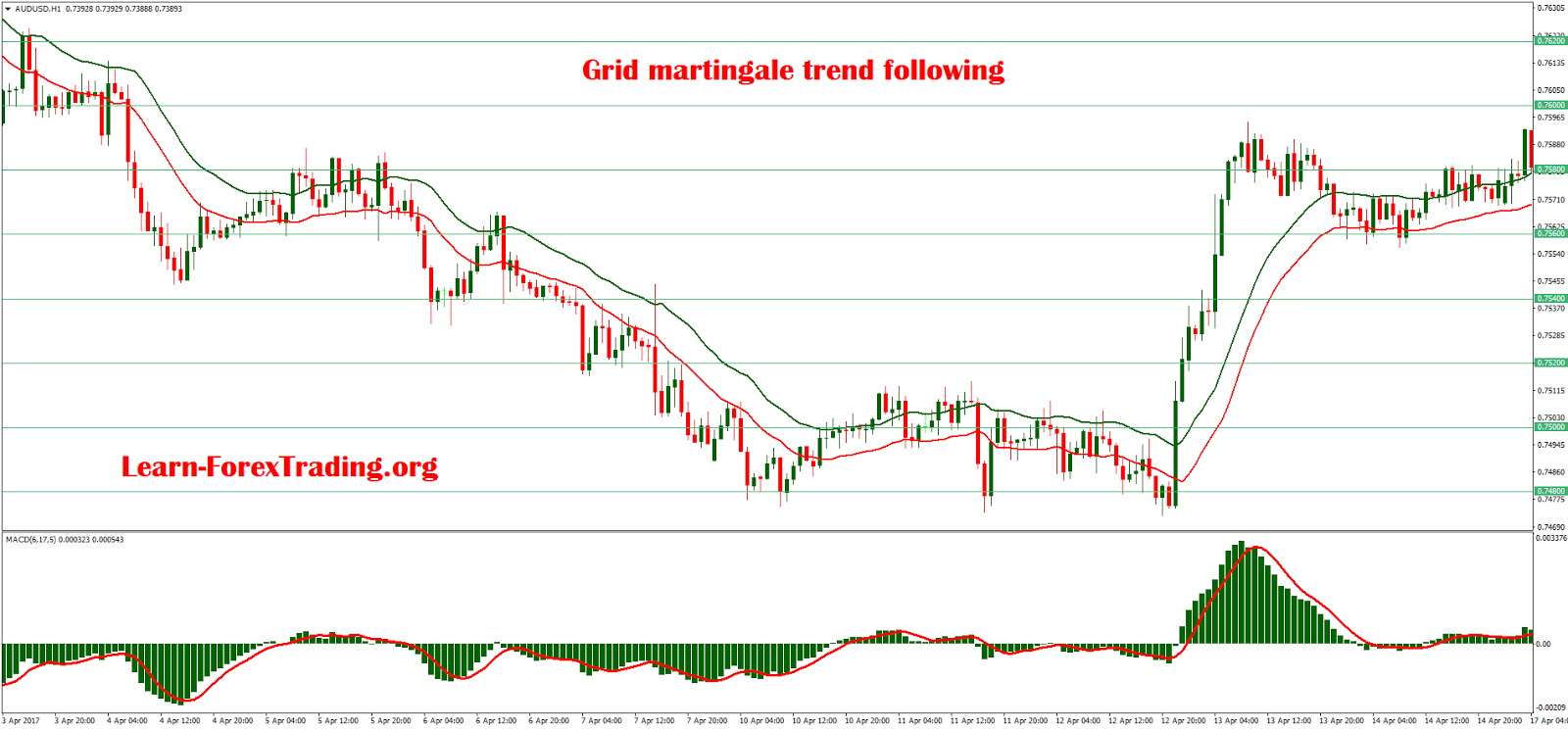

Основные принципы, на которых нужно основываться при торговле мартингейлом на бинарных опционах:

- Рынок никогда не стоит на месте;

- Рынок всегда имеет тренд;

- Никогда не торгуйте против тренда!

- Следите за новостями и не торгуйте перед выходом и некоторое время после;

- Методом Мартингейла торгуйте только в европейскую и американскую сессии.

Теперь немного подробнее…

Расписание сессий, вы можете узнать из этой статьи… Совет — не торгуйте вначале европейской сессии, когда открывается лондонская биржа. Для этого времени есть пробойная стратегия…

Новости непредсказуемо влияют на рынок, поэтому лучше воздерживаться от торговли, когда выходят важные экономические новости. Календарь экономических новостей есть на этой странице, обязательно научитесь им пользоваться…

Ну то, что рынок не стоит на месте и так понятно, а вот тренд не все могут понять… Если вы присмотритесь к графику выше, то увидите, что несмотря на движение вверх-вниз, в целом движение все равно идет вверх.

Вывод — методом Мартингейла торгуем только в сторону движения основного тренда (направления), и никогда против! Лучше сменить актив или время экспирации, чтобы гарантированно и безопасно заработать…

Ну, а как покупать опционы, по этой стратегии, вы можете узнать из статьи, ссылка на которую, есть в начале этого поста.

Стратегия Мартингейла неплохо подойдет для новичков, но важно понимать некоторые моменты:

- Кроме этой, существует множество других стратегий, например, в этом разделе…

- 100%-прибыльной торговли не существует, вы ошибётесь и будет убыток. Главное вовремя остановиться и собраться…

- Обязательно обучайтесь трейдингу! Не переставайте учиться!

Это основные принципы и правила метода Мартингейла для бинарных опционов.

Чем «Мартингейл» отличается от «Догона» и других стратегий?

Собственно говоря, “Догон” и считается более востребованной стратегией оттого, что она более гибкая. Особенно, это касается выбора коэффициентов. Применяя позитивный “Мартингейл”, мы ставим только на события с коэффициентом не ниже “2.00”. А вот в случае с первой тактикой подходят абсолютно все котировки. Впрочем, эксперты все равно рекомендуют не опускаться ниже “1.6”.

Сумма ставок меняется по такому же принципу, как и в “Догоне”. Однако в последнем случае ставка увеличивается так, чтобы можно было отыграть проигранные средства и получить профит.

Вот какая формула при “Мартингейле” применяется для определения размера следующего пари:

S=X+Y/K-1

В данной формуле искомое представляет собой размер ставки.

- “X” – это деньги, которые были проиграны в прошлые разы.

- “К” – это кэфф результата.

- “Y” – это деньги, которые беттер запланировал выиграть.

Вам будет интересно:

Вывод

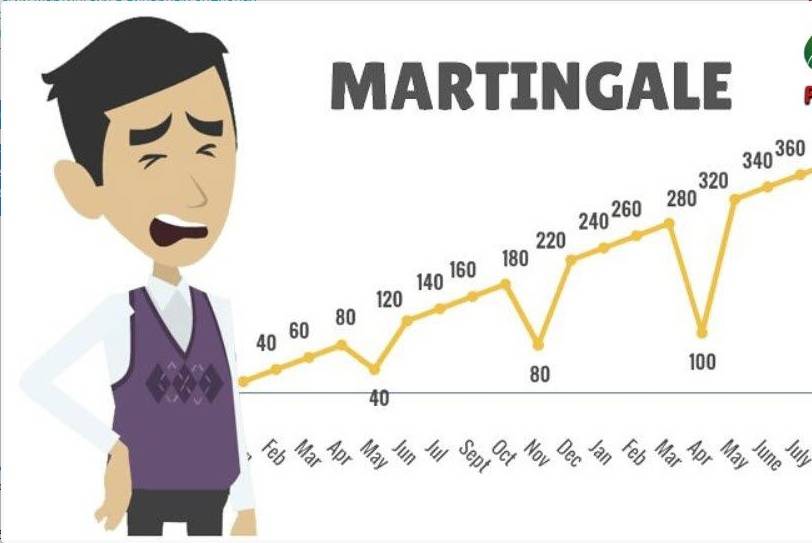

Стратегия Мартингейла весьма перспективна при умелом использовании. Прежде чем новичку применять эту прогрессивную модель управления банком, стоит протестировать свои навыки прогнозиста на длительной серии ставок «Флетом». Если серии больше чем 3-4 проигрыша подряд с вами не случаются, то можно переходить к Мартингейлу. Это не гарантия, что таких «черных полос» не произойдет в будущем. Но ставить так вполне можно, если действительно разбираетесь в выбранном виде спорта и игровой стратегии. Если это не так, проигрыш будет неизбежен, вне зависимости от выбранной финансовой стратегии. Просто «Догон» опустошает банки незадачливых прогнозистов намного быстрее, чем «Флет». Это надо понимать и применять данную схему осмысленно.