Не стоит принимать близко к сердцу?

На днях ЦБ не на шутку испугал тех, кто следит за тем, что сообщает это ведомство, напоминает руководитель аналитического департамента компании «ФинИст» Катя Френкель. В большом 148 страничном документе с названием «Основные направления единой государственной денежно-кредитной политики на 2020 год и период 2021 и 2022 годов» финансовый регулятор рассказал, как, исходя из накопленного опыта и прогнозов на будущее, он будет строить свою денежную политику.

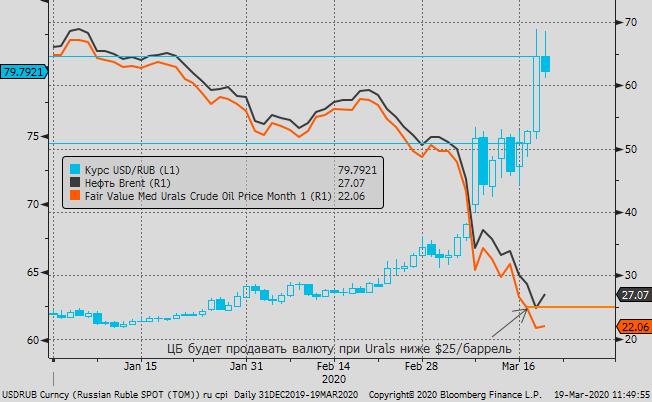

Как отмечает эксперт, ЦБ рассматривает три варианта развития событий: благоприятный (в условиях нашей страны читай: высокие цены на нефть, кайфуем), базовый (будет трудно, но вы держитесь) и рисковый (мы на грани, но мы к этому готовы). И, рассказывая про негативные сценарии, ЦБ не старается напугать, а просто информирует, что надо быть готовыми к любому варианту развития событий, в том числе и к тому, когда баррель нефти марки Urals будет стоить 25 долларов. В этом случае стране будут помогать резервы и частный сектор, а государственные структуры и ЦБ перейдут на режим строгой экономии.

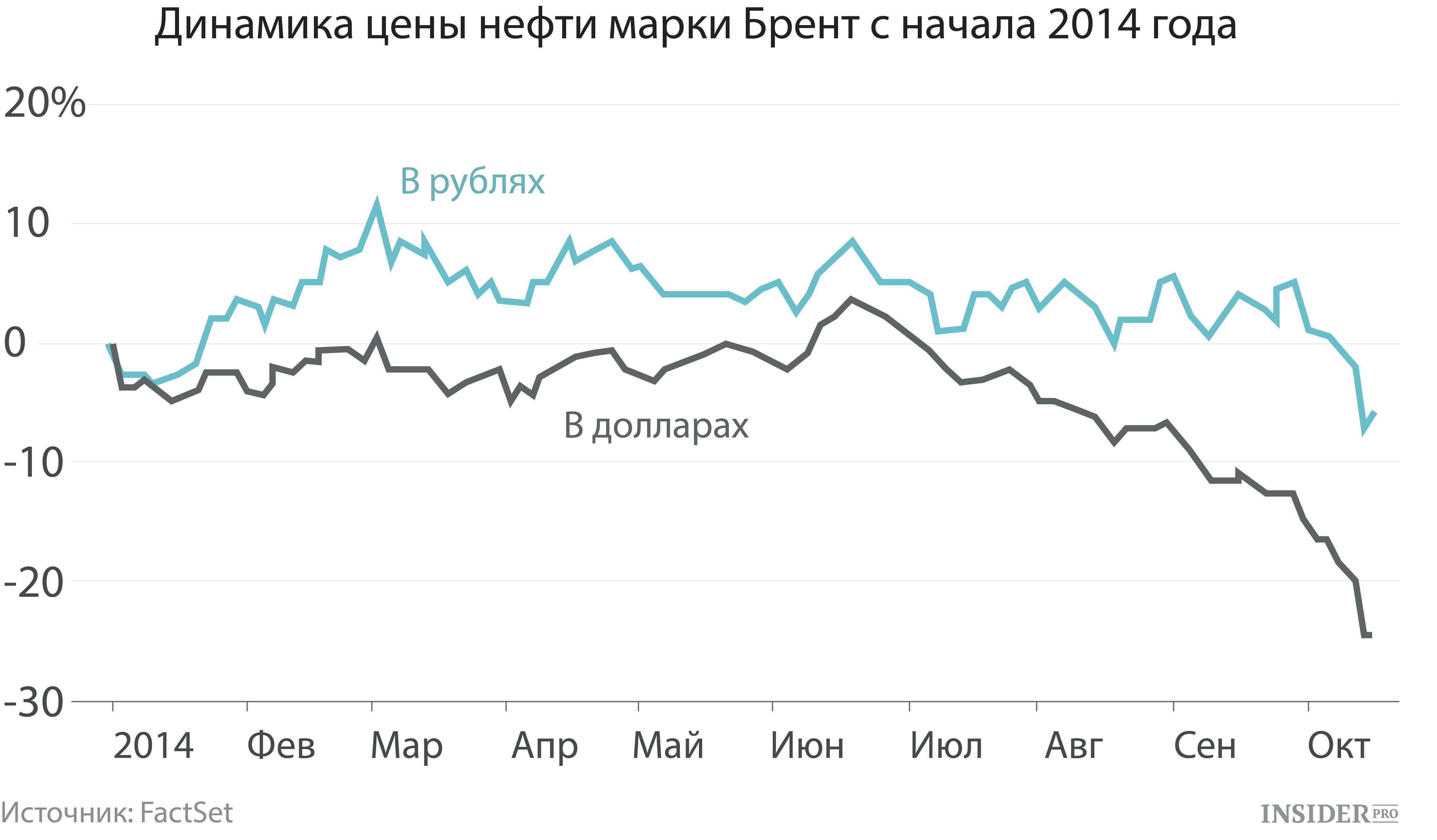

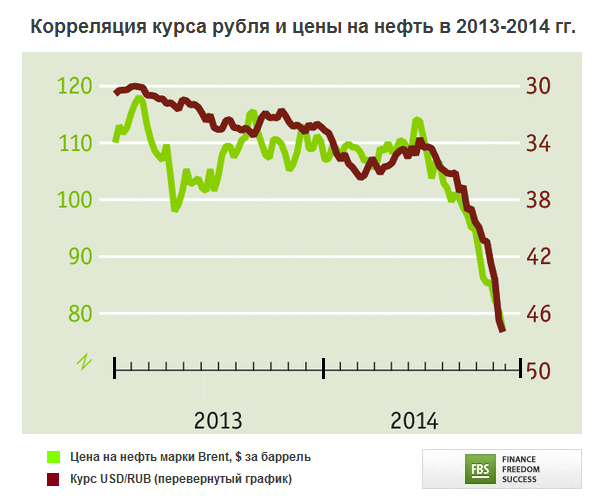

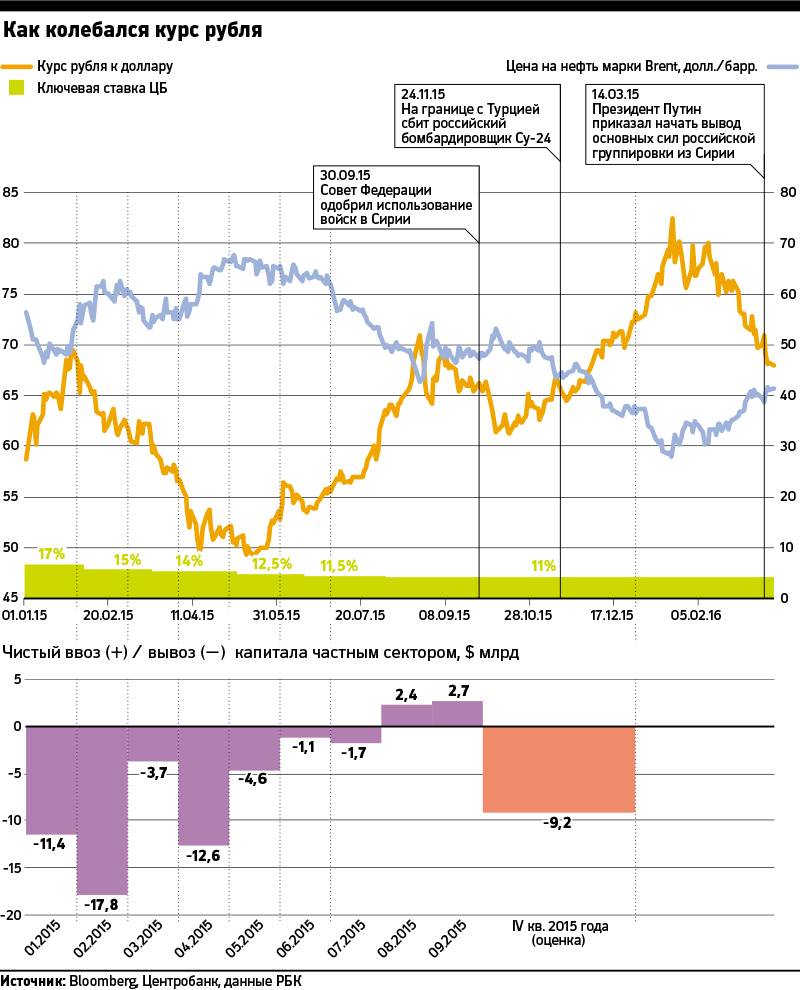

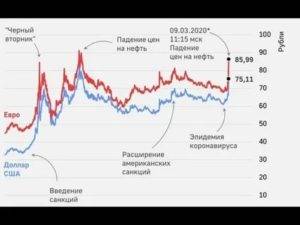

Разумеется, говорит Катя Френкель, население почувствует оба неблагоприятных варианта (базовый и рисковый), но ничего нового для граждан РФ в этом не будет. Помним 2014-2015 годы? Вот примерно так и будем жить. Ничего трагичного, просто не комфортно. Если же говорить о причинах столь пессимистичного взгляда ЦБ на будущее, то причина его проста – торговая война между Китаем и США. В ситуации, когда США рискуют сильно, как никогда, потерять статус ведущей мировой экономики, а Китай не собирается гнуться под нападками американцев, мир действительно может измениться. И вот тут ключевое слово «может».

Дело в том, что есть два сценария развития событий, и оба они во многом зависят от того, кто же к концу 2020 года будет жить в Белом доме, рассказывает эксперт. У Трампа сейчас основная головная боль — удержаться во власти и дополнительные проблемы ему ни к чему. Да, он создал эту нестабильность, но своими твиттами он достаточно умело дирижирует ситуацией, не меняя её глобально. У него достаточно серьёзные внутренние противники – Демократическая партия, Конгресс (что во многом сейчас одно и то же), ФРС и традиционные политики из республиканцев.

На его стороне только большинство обычных коренных американцев и антикризисное мышление крупного бизнесмена. Что из этого перевесит, сейчас трудно сказать, но именно от этого и зависит то, какой сценарий мы увидим через год. «До этого времени я не ожидаю серьёзных потрясений. В течение года ситуация вряд ли сильно изменится по сравнению с той, которую мы видим сейчас», — уверена Катя Френкель.

Что такое просадка?

Собственно говоря, просадка, понятие, пришедшее в беттинг из финансовой отрасли, – это и есть размер возможного проигрыша. Если же сформулировать точное определение, оно будет звучать так: просадка в беттинге – это процентный показатель падения с пикового уровня банкролла до самой низшей точки за определенный период игры на ставках.

При этом эта самая низшая точка – как раз то значение, с которым игрок может смириться, рассчитывая на дальнейший новый подъем. Некоторые эксперты в биржевой игре определяют уровень максимальной просадки в 50%, хотя это значение весьма условно. Очевидно, что будет полезно заранее смоделировать предполагаемые размеры максимальной просадки для управления рисками в беттинге.

Лей до дна

Банк России очевидно, к следующему опорному заседанию 24 апреля, оценку стоимости нефти скорректирует вниз, уверен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. Несмотря на то, что темпы роста числа инфицированных COVID-19 замедляются уже две недели подряд, Всемирная организация здравоохранения накануне призвала не делать из этой тенденции поспешных выводов. Новый коронавирус, несмотря на относительно невысокие показатели смертности, способен принести еще немало проблем, поскольку вырвался из своего эпицентра развития и может проникнуть в страны со слабой системой здравоохранения. Ситуацию может усугубить его способность заражать повторно тех, кто уже смог от него ранее излечиться. Остается уповать на приход весны, когда вирулентность COVID-19, как ожидается, пойдет на спад.

Сейчас большинство аналитиков в своих базовых сценариях отталкиваются от того, что эпидемия пройдет пик к концу марта, а полное восстановление экономической активности в Китае, который обеспечил в минувшем году 19% прироста глобального ВВП, произойдет лишь в апреле. Из-за нарушения транспортной логистики и производственных цепочек вследствие вынужденной паузы в деловой активности, по оценкам Уолл-стрит, темпы роста экономики Китая в первом квартале окажутся ниже потенциальных на 0,4-1,0%.

Это, уверен Михаил Коган, приведет к тому, что по итогам года вместо официально ожидаемых 6,0-6,5% ключевой локомотив мировой экономики покажет прирост ВВП на уровне 5,5-6,0% (уже появились спекуляции на этот счет). Влияние нового коронавируса на экономики США и Еврозоны ограничится 0,1-0,2 п. п., на экономики Японии, Кореи, Вьетнама и других азиатских стран – 0,2-0,5 п. п. Но эти цифры окажутся близкими к реальности при условии, что эпидемия в скором времени пойдет на спад. Более продолжительный ее характер, или же обострение, способны поднять планку неопределенности и иметь куда больший негативный эффект.

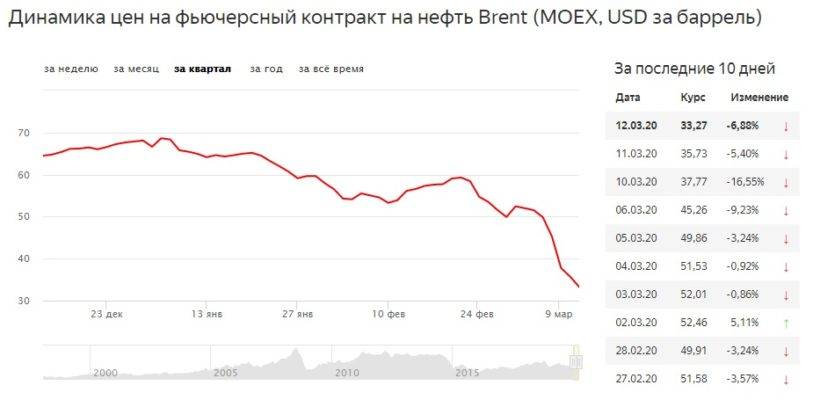

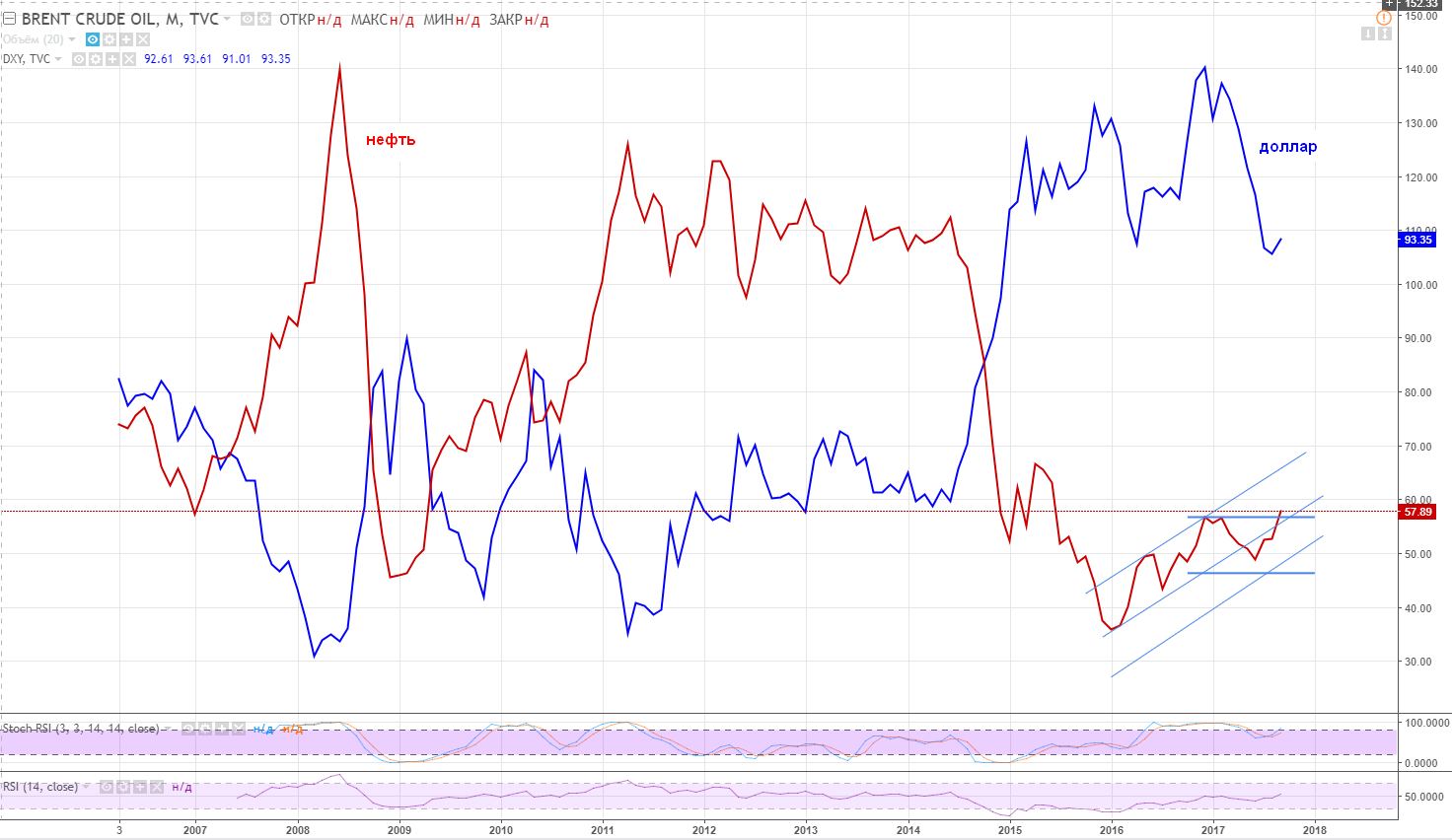

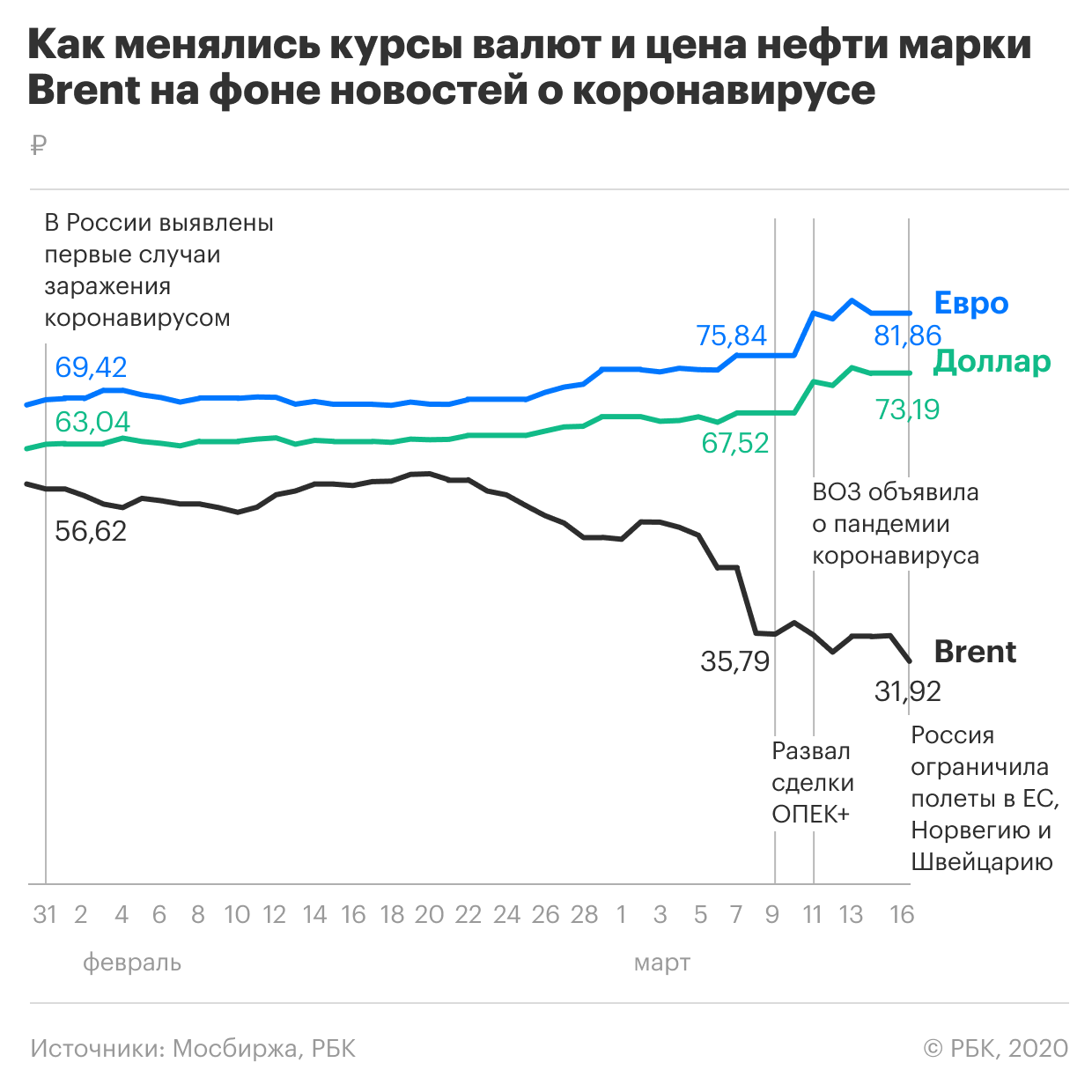

Влияние нового коронавируса наиболее заметно проявилось в динамике энергоносителей, так как Китай выступает крупнейшим в мире их импортером, обращает внимание эксперт. С момента резкого роста числа инфицированных, цены на нефть обвалились более чем на 18%, а снижение с максимумов в начале года превышало 25%

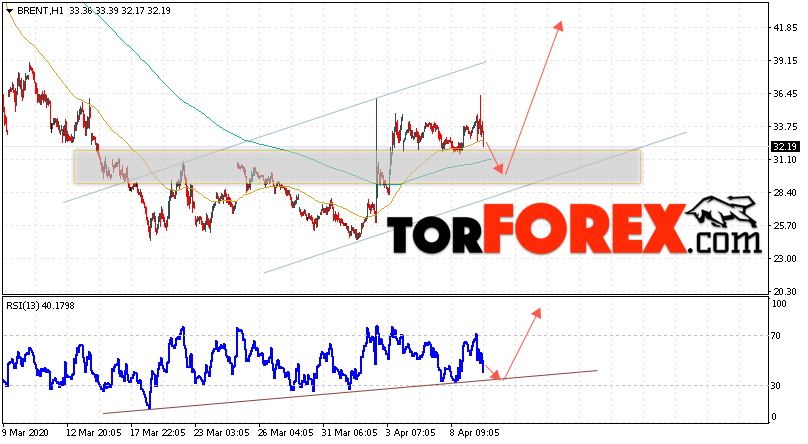

И на текущий момент говорить о формировании «дна» говорить преждевременно.

Так, по оценкам инвестбанков Citi и Goldman Sachs, по итогам февраля потребление нефти может опуститься на 3,5-4,0 млн барр./сутки, что более, чем вчетверо превышает ожидаемый Международным энергетическим агентством прирост спроса в мире в этом году (825 тыс. барр/сутки). По данным этой организации, в I квартале будет зафиксировано первое за десять лет квартальное понижение потребления на 435 тыс. барр./сутки. Из-за резкого сжатия спроса рынок, в частности, не реагирует на фактическую приостановку поставок из Ливии, экспорт из которой из-за боевых действий сжался с 1,2 млн барр./сутки до 135 тыс. барр./сутки.

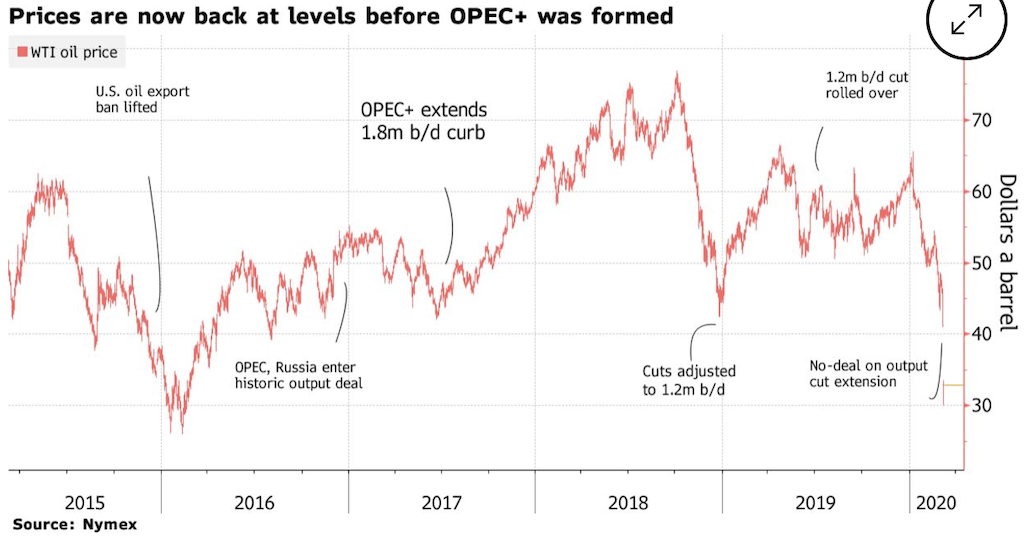

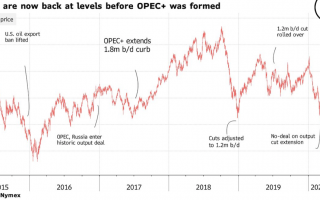

Многое теперь зависит от ОПЕК+, технический комитет которого рекомендовал продлить текущую сделку по ограничению нефтедобычи до конца года, а на период с апреля по июнь сократить добычу еще на 600 тыс. барр./сутки, считает Михаил Коган. Однако до сих пор отсутствует ясность в отношении поддержки этого решения Россией. Российские нефтяники готовы поддержать продление сделки на второй квартал без дополнительных ограничений, в то время как «Роснефть» и вовсе предпочла бы, чтобы Россия вышла из сделки. Заседание ОПЕК+ состоится 5-6 марта, к этому моменту будет больше информации для того, чтобы принять взвешенное решение.

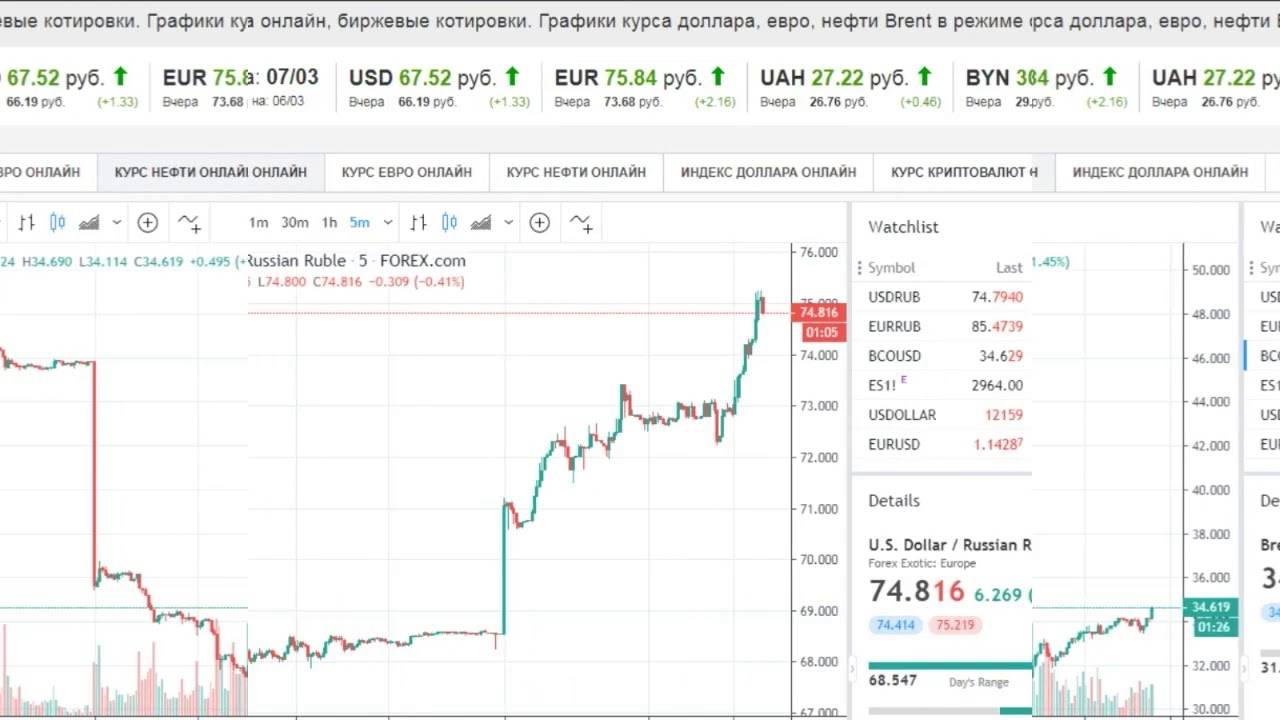

Последние новости о стоимости нефти и цены на нефть онлайн

Почему прогнозы не сбываются

В декабре 2018 года российские специалисты опубликовали двухлетний прогноз нефтяных цен, сделанный с помощью нейросети. Самообучающуюся нейронную модель создал Институт энергетической стратегии вместе со специалистами из Университета Дубны.

Они предсказали, что цена Brent опустится до $50 за баррель до середины 2020 года.

На самом деле цены ушли в более крутое пике. Нейросеть не смогла учесть влияние пандемии. На фоне коронавируса в марте 2020-го стоимость Brent падала ниже $23 за баррель. А концу первого полугодия с трудом дотянула до отметки $40-43.

Сегодня нейросети используют для прогнозирования разных факторов и показателей — от погоды до отказов оборудования на производстве. Но пока не удалось решить самую потенциально прибыльную задачу — предсказание биржевых цен. Тем более, на длительном горизонте.

К примеру, в 2016 году программисты из России запустили стартап StocksNeural — онлайн-сервис для трейдеров, который предсказывал изменение цен на акции. Но максимальный срок прогноза составлял пять дней. А точность по некоторым бумагам не превышала 30-40%.

Когда речь заходит о таких сложных товарах как нефть, задача усложняется в разы. «Главная проблема заключается в том, что на цену нефти влияет огромное количество факторов — от погодных условий до политической ситуации и эпидемиологической обстановки», — объясняет гендиректор Агентства развития научно-образовательных проектов и программный директор Тюменского нефтегазового форума Антон Машуков.

К тому же анализировать все эти данные приходится ретроспективно. И заранее неизвестно, какие факторы сыграют в будущем — те же, что влияли на цену раньше, или совсем другие.

Привет от ЦБ

Хотя Банк России не стал менять базовый сценарий на рынке нефти на 2020 год с 55-ю долларами за баррель сорта Urals, видят ситуацию там уже по-новому. «На горизонте 2020 года значимым фактором неопределенности для динамики цен на нефть и роста мировой экономики в целом является дальнейшее развитие ситуации с распространением коронавируса», — говорится в докладе ЦБ РФ о денежно-кредитной политике. А из этого авторы доклада делают вывод, что цены на нефть опустятся до 50 долларов и останутся вблизи этого уровня в дальнейшем, передает агентство ТАСС со ссылкой на документ.

Помимо вируса, на цены будет давить превышение предложения нефти над спросом из-за значительного роста добычи вне стран ОПЕК+. В то же время, в 2020 году цены будут поддерживать такие факторы, как: действие соглашения ОПЕК+, включая перевыполнение некоторыми странами своих квот по сокращению добычи нефти. Ожидается снижение добычи и экспорта нефти из Ирана, Ливии и Венесуэлы в условиях политической напряженности.

Тем не менее, прогноз по поводу 50 долларов за баррель аналитиками главного банка сделан. А исходя из этого, ЦБ предсказуемо ожидает замедления темпов роста экономики.

Действительно, согласно недавним поправкам правительства к Закону о бюджете РФ, цена на нефть в 2019 году предусмотрена на уровне 57,7 долларов за баррель, причем это даже больше (на 0,7 доллара) цены, заложенной в бюджет в момент его принятия в прошлом году. В любом случае, в Центробанке прогнозируют существенно меньшую цену. Правительство пока на происходящее официально не реагирует. Впрочем, бюджетные доходы считаются исходя из цены нефти на уровне около 42 долларов, поступления сверх этого наполняют ФНБ. Но на средства последнего сейчас возлагаются как никогда раньше большие надежды. Это и финансирование инвестиций в рамках нацпроектов, и скорейший выкуп правительством у ЦБ контрольного пакета Сбербанка. В общем, происходящее имеет больше отношения к реалиям, нежели игра цифр.

Действительно, признает эксперт Центра энергетики Московской школы управления «Сколково» Екатерина Грушевенко, влияние коронавируса на нефтяные рынки сейчас велико. Правильнее даже говорить о влиянии на ожидания игроков: сейчас на рынке царят пессимистичные настроения, именно поэтому нефтяные котировки так остро реагируют на любые новости из Китая.

На этом фоне среднегодовые цены в 2020 году могут опуститься до 53-55 долл./барр., ожидает эксперт. Дальнейшее же положение на рынке предсказать трудно: с одной стороны поступают новости о том, что эпидемия достигла своего пика, а с другой, о том, что реальная ситуация намного хуже, чем сообщают официально.

Стремительное распространение коронавируса действительно несет серьезные риски для мировой экономики и спроса на нефть, соглашается и эксперт по фондовому рынку «БКС Брокер» Игорь Галактионов. Однако темпы роста числа заболевших снижаются с каждым днем, смертность остается на умеренном уровне, и за пределы Китая зараза практически не распространяется: 99% случаев заражения приходится на Китай. Поэтому в базовом варианте негативное влияние эпидемии на спрос может полностью исчезнуть уже к апрелю этого года.

В первом квартале 2020 года цены на нефть будут оставаться под давлением из-за сохранения низкого спроса в Китае, считает эксперт. По оценкам МЭА, напомнил он, в этом периоде китайский спрос на нефть потеряет около 435 000 барр./сутки. В дальнейшем, полагают в БКС, при поддержке вероятного продления сделки ОПЕК+, котировки могут вновь вернуться выше 60 долларов за баррель Brent. Среднюю цену на нефть Urals по итогам года мы можем увидеть на уровне около 57-59 долларов за баррель.

Где использовать разработки

Потенциально созданные на хакатоне решения могут использоваться как минимум в двух сферах, говорят организаторы. «В первую очередь это компании, которые помогают людям инвестировать. Они получат возможность строить свои предложения не только основываясь на мнениях экспертов, но и подглядывая в то, что говорит искусственный интеллект. Главный потенциал технологии лежит именно здесь», — указывает Машуков.

Вторая группа пользователей — это сами нефтегазовые компании. Многие решения об инвестициях, например, о разработке новых месторождений или развитии действующих площадок, принимаются с учетом прогнозов нефтяных цен. И если нейросеть научится точно их предсказывать, это поможет более эффективно строить инвестпрограммы в нефтегазовом секторе, уверен эксперт.

На некоторых рынках — прежде всего, электроэнергии — решения с использованием нейросетей уже используются для построения ценовых прогнозов. Например, осенью 2020 года в Великобритании была запущена энерготрейдинговая компания VEST Energy. Она применяет гибридную модель, сочетающую нейросети и нечеткую логику. С учетом полученных от нейросети предсказаний компания решает, когда лучше направить на рынок дополнительную электроэнергию или сократить объемы торговли.

В случае с нефтью нейросети пока лишь помогают людям строить прогнозы, структурируя и анализируя данные. Но такие решения будут использоваться все шире, считает генеральный директор сервиса цифровой аналитики OilX Флориан Талер. «С точки зрения эволюции все сырьевые рынки будут двигаться в том же направлении, в котором сегодня идет торговля на рынках газа и электроэнергии», — уверен он.

Подписывайтесь на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Чего ждать от мира и от себя

Отчасти ЦБ отражает эффект бюджетного правила, которое очень заметно сгладило эффект от нефтяных цен на доступные стране в целях развития экономики финансовые ресурсы, полагает и шеф-аналитик ТелеТрейд Пётр Пушкарёв. Четвертый месяц рынок российских активов, допустим, более чем сдержанно наблюдает, как снижались объемы продажи валюты Минфином по мере приближения нефти вплотную к цене отсечки 42.5 доллара за баррель Urals, и как в зависимости от колебаний ее цены равномерно и без резких движений колебалась валютная «подушка безопасности» ЦБ.

За год же, несмотря на резко упавший в мире спрос на нефть и на топливо, на снизившиеся цены, резервы страны еще и выросли на величину порядка 50 млрд долларов, за счет присутствия там большей доли евро-номинированных ценных бумаг и золота, отмечает он.

На основании всего этого, и страновая премия для внешних и внутренних инвесторов за риск при вложениях в ОФЗ Минфина и в корпоративные бумаги госкомпаний, также почти перестала зависеть от нефти: за исключением одного эпизода в середине августа с отмененным аукционом, Россия успешно продолжала привлекать займы на суммы от 85 до 215 млрд руб. В последние недели — даже под прессом потенциальных санкционных издержек, которых инвестсообщество может опасаться в связи с делом об отравлении Алексея Навального. Более того, Минфин ещё и отсекал многие заявки на покупку ОФЗ, если в них содержались требования более высоких купонных выплат.

Получается, делает вывод эксперт, что фундамент подпитки нацпроектов, других бюджетных мер поддержки развития страны, выглядит сейчас куда сильнее связанным с темпами общего восстановления мировой экономики. В конце концов, ведь и нефтяные цены, как минимум на ближайшую пару лет, станут именно функцией от темпов мирового роста. А также цены, на металлопрокат, на удобрения, на весь тот спектр продукции, который Россия экспортирует.

А больше всего, уверен Пётр Пушкарёв, ЦБ будет склонен держать руку на пульсе глобальной инфляции, которая в какой-то момент может подскочить из-за работающего на полную катушку долларового «денежного принтера». Эта проблема инфляционного скачка вряд ли проявится в мире раньше, чем через пару-тройку лет. Пока спрос подавлен, инфляционной спирали развиться сложно.

Но момент, когда эта вероятность усилится, говорит аналитик, будет связан именно с темпами глобального восстановления во внешней для нас экономики, и лишь дальше рикошетом может зацепить Россию. Так как базовым сценарием, все это понимают, является все-таки заметное отставание темпов восстановительного роста у нас от темпов такого же, но более быстрого восстановления у наших внешних торговых партнеров.